Share This Article

Este especial explica parte de la ruta de la corrupción y del dinero en los contratos de deuda externa ecuatoriana garantizados con 1365 millones de barriles de petróleo a China y que representó ingresos por $18.470 millones. La cifra identifica la brutal corrupción de los contratos porque una simple división determina que el Ecuador negoció cada barril de crudo en $13,56 dólares.

Nueve meses han pasado desde que el ex vicepresidente de Gunvor, Raymond Kohut, reconoció en una Corte de Nueva York, Estados Unidos, que había pagado sobornos y comisiones por al menos $70 millones a funcionarios y lobistas ecuatorianos para conseguir que empresas estatales asiáticas se adjudiquen contratos de compraventa de crudo en Petroecuador.

Entre 2009 y 2016, el Estado ecuatoriano recibió $18.470 millones -con intereses del 6,97% y el 7,25%- por la suscripción de 16 contratos de créditos y preventas de petróleo con las empresas asiáticas Petrochina, Unipec y Petrotailandia. 1.365 millones de barriles de crudo Napo y Oriente se comprometieron hasta el 2024, bajo los Convenios de Alianzas Estratégicas con China que prometían que la comercialización de hidrocarburos entre ambas naciones sería directa, pero no era verdad; de hecho los contratos estaban lejos de cumplirse tal como se estructuraron.

Después de doce años, finalmente la misma Petroecuador reconoció que los contratos eran un desastre y la maravilla que abanderó el correísmo: la normativa interna de Comercio Internacional desde su expedición en 2010 benefició a empresas estatales, favoreciendo los requisitos para su participación.Los contratos fueron redactados de tal manera que incluyeron candados que favorecieron a las empresas estatales, dijo en la mesa de Fiscalización el actual gerente de Comercio Internacional, Pablo Noboa.

Esos candados provocaron los sobornos que ahora son encarnados en Kohut y que se evidencia en la fórmula establecida para el cálculo del precio del barril (que es la primera estafa) y en la cláusula libre destino del crudo. Es decir fraude en la fijación del precio del crudo y además en el proceso de transporte.

Con esto, las compradoras recibían el crudo a precios descontados o menores y no estaban obligadas a llevar el crudo a sus refinerías, algo que antes de 2009 Petroecuador obligaba a sus compradores. Estas condiciones abrieron la puerta al millonario negocio de la reventa del crudo ecuatoriano que fue manejado principalmente por Gunvor, a través de las empresas Core Petroleum, Castor Petroleum, Taurus Petroleum y Ursa Shipping.

Lo que Petroecuador pudo haber gestionado directamente se delegó a los intermediarios. El haber cedido la gestión de venta directa a los revendedores le ha generado pérdidas de $3 por barril por la fórmula de fijación de precios, según informó Pablo Noboa. Ratificó lo que Villavicencio sostiene desde 2013.

Entre 2014 y 2017 no hubo ventas spot porque todo el crudo se destinó para las compañías asiáticas. Incluso hubo una resolución del directorio de Petroecuador, integrado por Pedro Merizalde, Rafael Poveda, Gustavo Bedón Tamayo y Carlos Pareja Yannuzzelli, que dispuso que el 10% destinado a las ventas spot no debía ser considerado para 2015 y 2016 por las operaciones de entrega de crudo a largo plazo que el país tenía con Petrochina, Unipec y PTT.

Los excesos se fueron mostrando cuando el exministro de Energía, Carlos Pérez, aseguró a diario El Universo del manoseo de la fórmula y el abuso en el fletamento del transporte: los chinos nos cobraban el precio de los barcos pequeños y el embarque se iba en barcos grandes, cuyo costo es mucho más barato. En 2018 se logró que ellos reconocieran el precio real del transporte, así se mejoró en 90 centavos la tarifa por barril, explicó Pérez.

Los endosos de los conocimientos de embarques (BL, por sus siglas en inglés) de la estatal Petroperú y entregados por Petroecuador, al legislador Fernando Villavicencio, develan que el crudo fue revendido en Perú por Taurus Petroleum, Core Petroleum, Petrochina Internacional América y Gunvor S.A.; revelan además la presencia de bancos europeos como Société Générale, Natixis y el ING Bélgica, recibiendo el crudo y entregándolo a las intermediarias de Gunvor.

Lo que sugiere la existencia de operaciones de intermediación financiera, donde las intermediarias recurren a créditos bancarios, apalancados en las promesas de cargas de petróleo, e imponen sus condiciones en base al pago de sobornos a los funcionarios que toman las decisiones sobre la venta y destino de sus recursos más allá de una mera operación comercial de compraventa de petróleo.

En los endosos nunca aparece un chino

La pregunta de por qué Gunvor pagaba sobornos por los contratos de Petrochina fue recurrente desde mayo de 2020 cuando se conoció la confesión de culpa de Raymond Kohut en el juicio que se lleva en el Estado de NY; esa interrogante llevó a otra pregunta: por qué Petrochina cedió los derechos de sus contratos con Petroecuador a otros competidores.

No es sencillo, Petrochina es parte de las cinco empresas más grandes del mundo energético y posee el mayor de los músculos económicos del planeta, por eso llama tanto la atención que se hayan convertido en prestanombres para que conglomerados como Gunvor o Vitol terminen controlando el crudo que Ecuador aún le entrega como pago de la deuda externa.

La primera hipótesis es que la empresa china acordó con Gunvor repartirse los contratos: Petrochina como empresa pública firmó los acuerdos con Petroecuador para comprar el petróleo, sin licitación, a precios descontados o mejor dicho de gallina enferma, las intermediarias a su vez consiguieron el dinero en los bancos mencionados para entregarle al país con intereses exorbitantes y plazos cortos.

El resultado es que Petrochina recibe dólares por ser dueña de los contratos y sin hacer nada, ya que son las intermediarias las que cargan y se revenden con los bancos el crudo y elevan su precio antes de que los buques abandonen el Puerto de Balao en Esmeraldas.

En los endosos que se exhiben en los cargamentos del crudo ecuatoriano hacia Perú se detalla que cambió hasta tres veces de dueño antes de que los buques tanqueros lleguen a su destino final; en algunos casos aparece el endoso a dos bancos que nunca fueron entidades financieras chinas.

Es conocido en el mundo petrolero que las empresas buscan en los bancos internacionales créditos financieros que garanticen los préstamos con las promesas de cargas de petróleo, tal como Ecuador le entregó a Petrochina, Unipec y Petrotailandia.

Gunvor ayudó a obtener financiamiento por aproximadamente $5.400 millones en préstamos respaldados con petróleo, dice la acusación fiscal en el estado de NY contra Kohut.

En estas operaciones las garantías en petróleo se extienden más allá del pago del préstamo. Es común que en la suscripción de estos contratos se incluyan cláusulas para fijar de antemano los precios del petróleo o asignar derechos de propiedad estatal a la producción futura en favor de la intermediaria, dice el medio suizo Public Eye.

No se equivoca, porque si los $18.470.000.000 que el país recibió como deuda por los dividimos los 1365 millones de barriles de crudo que se acordaron entregar, el precio por cada barril es $13,53 ¿Y si el precio hubiese sido tan solo de $28 por barril? Por los 1365 millones de barriles se hubiese recibido ingresos por $38.2 mil millones.

Dice Public Eye que estas transacciones no son reguladas y la fórmula del precio a menudo se negocia en el lado (de las intermediarias). Los préstamos respaldados por petróleo son una apuesta sobre el precio futuro del petróleo porque, en última instancia, es imposible saber cuántos barriles de petróleo serán necesarios para reembolsar el préstamo. El préstamo corre el riesgo de convertirse en una obligación financiera para los futuros gobiernos y generaciones, concluye.

Gunvor Group fue constituido en 1997 por el multimillonario ruso, Gennady Timchenko. Su cofundador y actual director es el sueco Törbjorn Törnqvist. Timchenko, amigo personal del presidente Vladimir Putin, vendió su participación en Gunvor en 2014, justo antes de que fuese sancionado por Estados Unidos por su posición, en apoyo a Putin, frente al conflicto en Ucrania.

El departamento del Tesoro de Estados Unidos ha dicho que Putin tiene inversiones en Gunvor. Ese país ha investigado a la comerciante por comprar petróleo de la rusa OAO Rosneft y revenderlo a terceros. Las autoridades buscaban establecer si transacciones financieras realizadas por Gunvor tenían como origen acuerdos corruptos y si esos recursos habían pasado por el sistema financiero estadounidense.

El esquema de sobornos

Las declaraciones de Raymond Kohut en el juicio de Nueva York establece que el esquema de los pagos a funcionarios de los gobiernos de Correa y Moreno funcionó entre 2012 y agosto de 2020. Estuvo compuesto por empleados de Gunvor y dos consultores (1 y 2) que, a través de sus empresas gestionaron, ofrecieron, prometieron y pagaron sobornos a tres funcionarios de Petroecuador para que Gunvor obtenga y retenga negocios en Petroecuador.

Lea aquí los nombres de todos los involucrados

https://periodismodeinvestigacion.com/2021/05/04/la-simulacion-llega-a-su-fin/

Este medio ha revelado comunicaciones entre el empresario Enrique Cadena Marín y los ejecutivos de Taurus Petroleum, Core Petroleum, Ursa Shipping y Castor Petroleum, que dan cuenta de la existencia de relaciones comerciales con las intermediarias en torno a la reventa del crudo ecuatoriano.

Este medio ha revelado comunicaciones entre el empresario Enrique Cadena Marín y los ejecutivos de Taurus Petroleum, Core Petroleum, Ursa Shipping y Castor Petroleum, que dan cuenta de la existencia de relaciones comerciales con las intermediarias en torno a la reventa del crudo ecuatoriano.

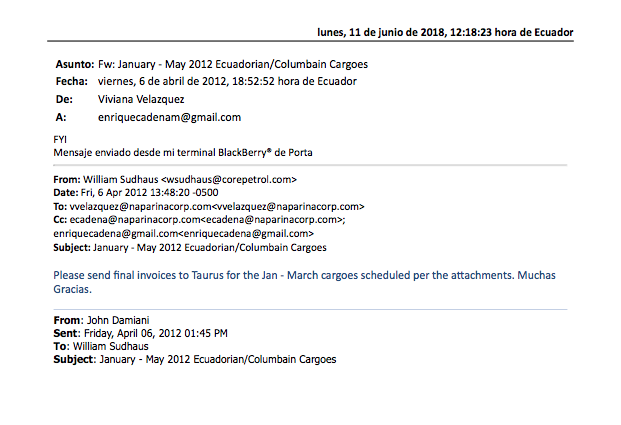

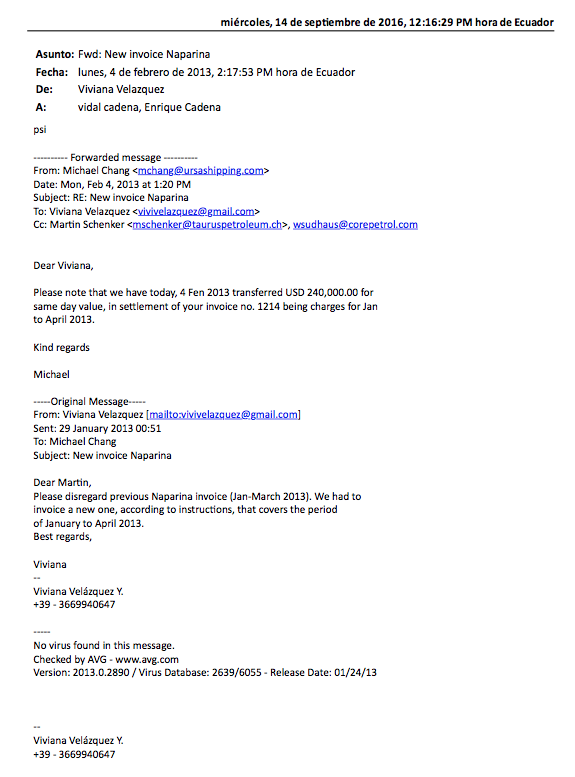

Intercambios de correos para enviar o recibir facturas sobre volúmenes de crudo levantados o coordenadas bancarias para recibir el dinero son algunos de los temas tratados en los correos electrónicos, que ponen en escena al estadounidense William Sudhaus, el hombre a más de Kohut, detrás de los negocios del Grupo Castor Petroleum, que, además, ha suscrito contratos de fletamentos de buques con Flopec, a través de Core Sinergy LLC, Core Transport LLC, Core Petroleum LLC, Dragun USA LLP, Baere Miritime, Mjolner Group LLC, Ursa Shipping, Clearlake Shipping (brazo marítimo de Gunvor) y Gunvor Bahamas.

https://periodismodeinvestigacion.com/2018/04/03/aqui-esta-el-dinero-de-la-intermediacion-petrolera/

Un ejemplo es este correo electrónico de abril de 2012, enviado por William Sudhaus a la contadora Viviana Velázquez, y Enrique Cadena. Sudhaus solicita enviar la factura final de los cargamentos de enero a marzo a Taurus.

La justicia norteamericana señala que los sobornos empezaron a pagarse con la firma del primer contrato de compraventa de crudo, suscrito en 2009 con Petrochina International, que comprometió 69,12 millones de barriles a cambio de un préstamo de $1.000 millones de deuda. Según los Papeles de Panamá por esta negociación, Enrique Cadena y Jaime Baquerizo Escobar, recibieron la comisión de $1 dólar por cada barril que se comercializó. Es decir recibieron $69,1 millones.

La telaraña off shore que veló la comercialización del crudo

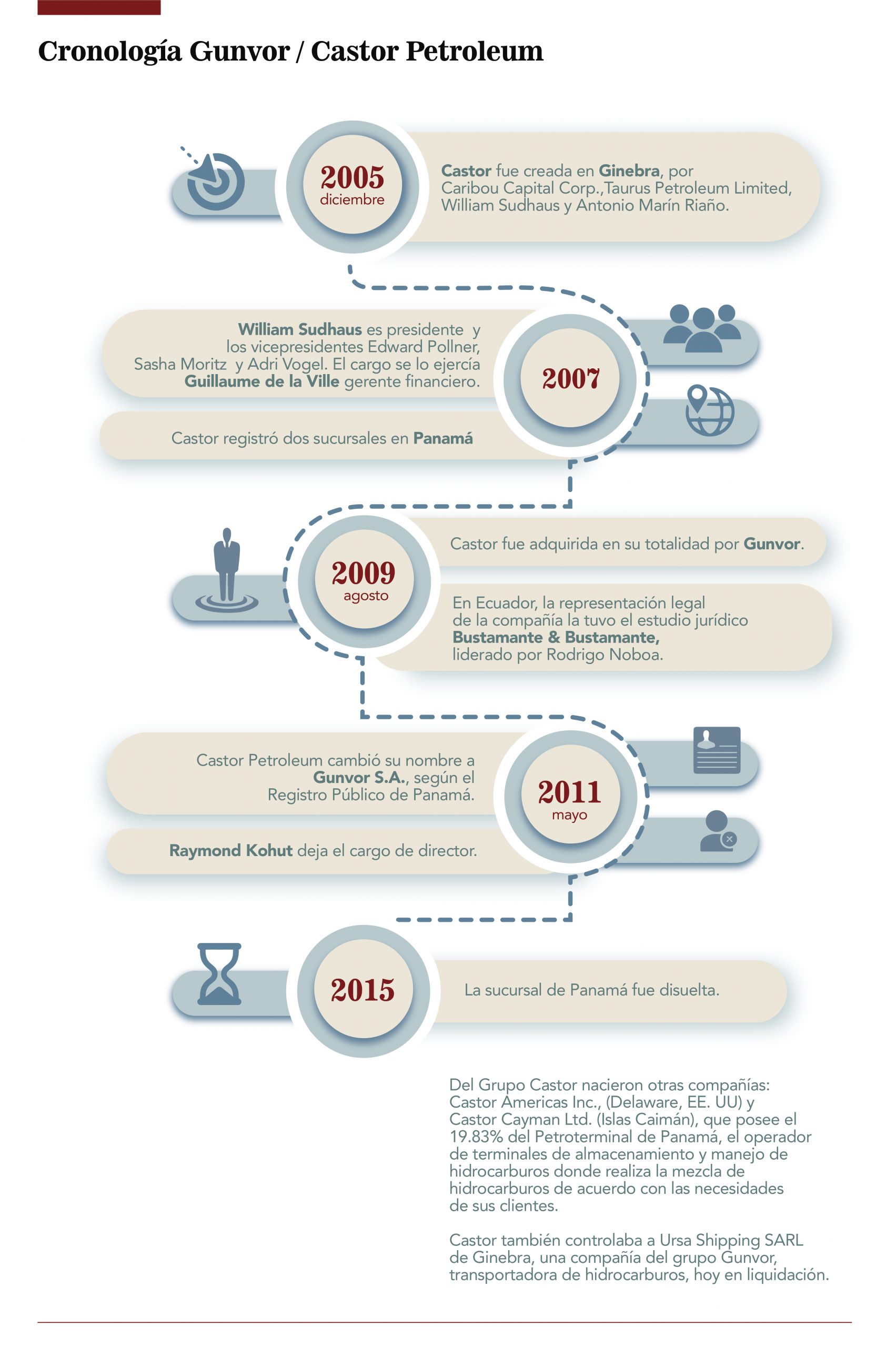

¿Cuál fue la ruta? El crudo entregado por contrato a Petrochina terminó en manos de Castor Petroleum Ltd., compañía adquirida por Gunvor en agosto de 2009.

El pago de las comisiones se hizo a través de Waterway Petroleum Ltd. otra empresa de Gunvor, en la que Kohut fue operador de crudo, según revelaciones de los Pandora Papers.

La relación de Cadena con Castor Petroleum data de 2007, según los Papeles de Panamá. En ese año, a través de su compañía, Naparina Corp., asesoró a Castor en la compra de crudo Napo y Oriente en Petroecuador. Por ese servicio recibió una comisión de $ 0,25 por cada barril neto de crudo que Castor Petroleum pudiera adquirir, durante el año 2007.

La filtración de documentos de la agencia para el combate de Delitos Financieros del Departamento del Tesoro de Estados Unidos (FinCEN Files, por sus siglas en inglés), obtenidos por el Consorcio Internacional de Periodistas de Investigación, ICIJ, reveló que Cadena también tenías nexos comerciales con Core Petroleum LLC. Eso quiere decir que a través de su empresa Fairgate Trading Corp., recibió $10,2 millones de Core Petroleum LLC, a través de 11 transacciones reportadas como sospechosas a la Unidad de Inteligencia Financiera de los Estados Unidos.

Con miras a identificar las estructuras accionarias de las intermediarias y su participación en la reventa del crudo ecuatoriano, Villavicencio solicitó a Petroecuador los expedientes de calificación de Taurus, Core, Castor, Petrochina, PTT, Unipec, Oman Trading y Vitol; y los endosos de los conocimientos de embarques derivados de los contratos suscritos con las empresas asiáticas. La única compañía que entregó los BLs endosados a Petroecuador fue Petroperú.

La información de constitución de las compañías Castor Petroleum y Core Petroleum evidencia que están relacionadas entre sí: comparten accionistas y ejecutivos.

Core Petroleum tiene como dueño absoluto a William Sudhaus. Fue creada en diciembre de 2009, su sede está en Nueva Jersey, Estados Unidos. Core es subsidiaria al 100% de Talon Energy, LLC y esta a su vez es subsidiaria de Core West LLC.

Desde sus inicios Core Petroleum registró como sus principales ejecutivos a David Sudhaus, como vicepresidente, Natacha Lecompte, como vicepresidenta de Finanzas, John Damiani, también como vicepresidente y Craig Culbertson ejercía el cargo de asesor general.

Como contacto para licitaciones constan los nombres de Ty Shimada y Danridge Giltz, gerentes de comercio de crudo y el peruano Roberto Dongo como director de Desarrollo de Negocio. Dongo, Shimada, Damiani y Sudhaus son quienes llevan los negocios de Core Petroleum en Flopec.

Del Grupo Castor nacieron Core Marine LLC y Core ETS LLC, de Texas, EE. UU, cuyos directivos son Craig R Culbertson, Robert J Lyons y William Sudhaus. Esta compañía es, a su vez, accionista de Dragun USA LLLP, empresa que suscribió contratos con Flopec para el arrendamiento de buques para el traslado del crudo ecuatoriano adquirido por las empresas asiáticas.

Core Transport LLC y Mjolner Shipping también forman parte de la cartera del Grupo quien recientemente decidió cambiar su nombre a Core Synergy LLC.

En Ecuador, la representación legal de Core la asumió Daniel Pino Arroba, a quien la compañía le ha encargado las gestiones para la calificación y trámites de registros en Petroecuador. Pino también ha ejercido la representación legal de Enrique Cadena.

La ruta de las intermediarias

La información de los conocimientos de embarques endosados, entregados a Fernando Villavicencio, evidencia, que el crudo ecuatoriano entregado a Petrochina International Company, Unipec y PTT fue comercializado por Gunvor S.A., Taurus Petroleum y Castor Petroleum y que hubo de por medio la participación de los bancos ING, de la sucursal de Ginebra, Natixis de París y el Société Générale de Francia.

Los primeros cargamentos de crudo Oriente que fueron consignados en 2011 a Petrochina Internacional Company Limited, los recibió su similar, Petrochina International America Inc., de New Jersey, una compañía con la que Petroecuador no había firmado acuerdos comerciales.

Petroecuador al ser consultada por Fernando Villavicencio la razón por la que se entregó el crudo a otra empresa que no era parte del contrato, la estatal no pudo responder.

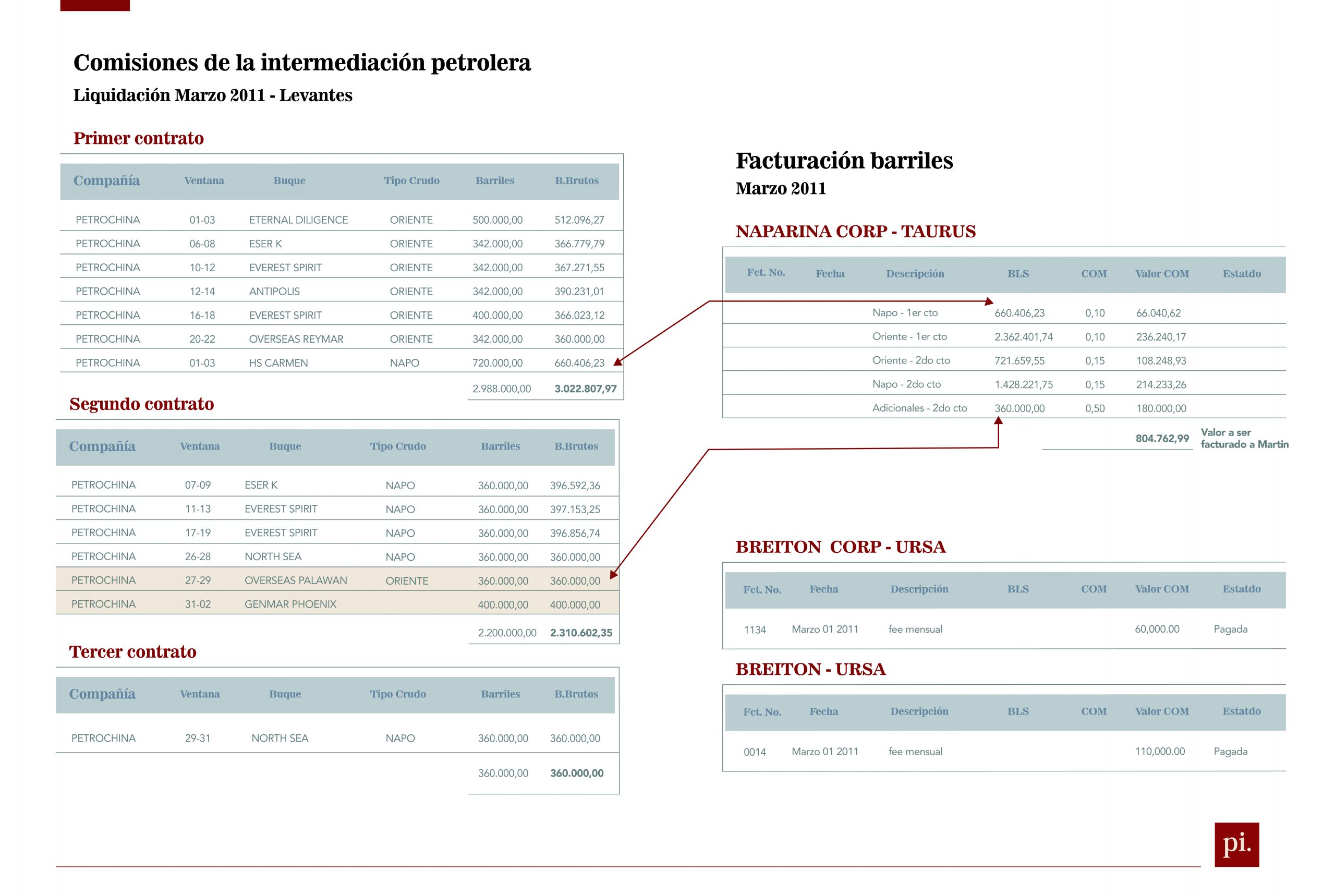

La intermediaria de ese crudo fue Taurus Petroleum, de Ginebra. Taurus fue constituida en 1993 por Benjamin Pollner, que junto a William Sudhaus, dirigieron Castor Petroleum, exafiliada de Taurus.

Los contratos de compraventa de crudo a Petrochina, que en la realidad respaldaban los supuestos créditos chinos, arrancaron con el contrato denominado 2009-433, que tiene principal importancia porque aparece en los Papeles de Panamá y se identifica a Jaime Baquerizo y Enrique Cadena cobrando $1 por cada barril entregado.

Sobre este contrato la Contraloría General del Estado en un informe de 2013 (que fue desvanecido por Carlos Pólit en acuerdo con las autoridades del Gobierno de Rafael Correa) dijo que el país perdió 39,1 millones por haber vendido el crudo con premios y diferenciales inferiores a los del mercado internacional y que este fue transportado por Taurus.

De este primer contrato se firmó un ampliatorio, que fue el 2011-048, suscrito por Nilsen Arias y Zhang Tao de Petrochina. Se recibieron como crédito $1.000 millones, con un interés del 7,08% y se entregaron 71,2 millones de barriles.

Taurus y Petrochina trabajaron juntas en la reventa del crudo de este contrato y aquí la ruta: un BL del 7 de septiembre de 2011, especificaba un embarque de 377.773 barriles de crudo Oriente, fue endosado, primero, a Petrochina Internacional America y el banco ING Bélgica; luego ING lo endosó a orden de Taurus Petroleum Limited, representada por Juan Espinosa Córdova, del estudio jurídico Bustamante & Bustamante y Taurus lo endosó al comprador final Petróleos del Perú, Petroperú.

Para Petrochina la intermediación no era un tema conocido, pero entendió rápido el negocio y lo asumió como suyo, hay ejemplos: los BLs, endosados entre 2011 y 2019, evidencian que Petrochina Internacional América también intermedió, sin terceros, el crudo ecuatoriano y lo revendió en Perú a precios superiores a los adquiridos a Petroecuador.

Hubo casos en los que el crudo consignado a Petrochina International Company Limited, de Beijing, fue endosado a Petrochina International (Hong Kong), Corp. Ltd. y esta, a su vez, lo endosó a Petrochina International America, Inc. quien finalmente lo entregó en Perú.

Con Petrochina International Company Limited, Ecuador comprometió un total de 889 millones de barriles de crudo, que se terminarán de entregar en diciembre de 2024.

En abril de 2016, otra intermediaria comercializó el crudo de Petrochina: Core Petroleum LLC. La operación fue así: el BL, con una carga de 342.581 barriles de crudo Oriente, atado al contrato 2016-050, vigente hasta julio de 2021 y por el que el país recibió $970 millones, fue recibido por Petrochina International América y el banco ING Bélgica, con sede en Ginebra; el ING lo endosó a Core Petroleum LLC y a nombre de Core firmó Diego Dueñas de Bustamante & Bustamante; Core, con la firma de Dueñas, lo endosó a Petroperú.

En estos BL (conocimientos de embarque) no se especifica el valor del crudo por tanto entendemos que en cada endoso el precio final del cargamento aumentó, ¿en qué cantidad? En términos concretos ese cargamento tenía un valor FOB de $9,9 millones para Petroecuador pero no se ha determinado el precio final en Perú que fue mucho mayor.

Hay otros registros de Core comercializando el crudo de Petrochina, como el de marzo de 2017, cuando recibió de Petrochina International América y el ING de Ginebra, el BL que registró una carga de 324.603 barriles de crudo Oriente, valorados en $14 millones, que estaban ligados al contrato 2012-291, vigente hasta diciembre de 2020. El banco ING lo endosó a Core Petroleum LLC y este lo endosó al comprador final, Petroperú.

Hay otros registros de Core comercializando el crudo de Petrochina, como el de marzo de 2017, cuando recibió de Petrochina International América y el ING de Ginebra, el BL que registró una carga de 324.603 barriles de crudo Oriente, valorados en $14 millones, que estaban ligados al contrato 2012-291, vigente hasta diciembre de 2020. El banco ING lo endosó a Core Petroleum LLC y este lo endosó al comprador final, Petroperú.

El contrato 2012-291 fue suscrito por Nilsen Arias y Zhao Yong, con él se entregaron $ 1.000 millones y se comprometieron 61,7 millones de barriles. La última carga de ese contrato se entregó en diciembre de 2020.

En 47 conocimientos de embarque, Petrochina y las intermediarias comercializaron 17,8 millones de barriles, según Petroecuador $1.396 millones (valor FOB). Lo que no se sabe con certeza es cuánto recaudaron las intermediarias por la reventa de esta misma mercancía.

Con Unipec Asia, Petroecuador suscribió tres contratos (2012-292, 2013-169 y 2014-090) para la entrega de 197 millones de barriles de crudo.

Por esto, el Estado recibió $4.100 millones de dólares. Dos contratos fueron suscritos por Nilsen Arias y Chen Bo, vicepresidente de Petrochina. El 2014-090 -aún vigente (vence en diciembre de 2024)- lo firmó Marco Calvopiña, como gerente general de Petroecuador y Chen Bo, como apoderado de Unipec.

Por esto, el Estado recibió $4.100 millones de dólares. Dos contratos fueron suscritos por Nilsen Arias y Chen Bo, vicepresidente de Petrochina. El 2014-090 -aún vigente (vence en diciembre de 2024)- lo firmó Marco Calvopiña, como gerente general de Petroecuador y Chen Bo, como apoderado de Unipec.

32 conocimientos de embarques ligados a los contratos 2012-292, 2013-169 y 2014-090, fueron revisados por este medio. Todos fueron endosados a Gunvor S.A., la vendedora final.

Solo del contrato 2012-292 manejó más de 4,8 millones de barriles cuyo valor total FOB superó los $403 millones. Después de consignadas las cargas a Unipec, estas pasaban a manos de los bancos Natixis, de París, Société Générale y ING, sucursal Ginebra, y estos a su vez endosaron a Gunvor.

Del contrato 2013-169 se comercializó (en marzo de 2014) 393.429 barriles con un valor total FOB de $38,1 millones. El BL se endosó al ING y este lo entregó a Gunvor, quien finalmente lo endosó a Petroperú.

Lo conocimientos de embarque del contrato 2014-090 fueron manejados en su totalidad por el banco ING y Gunvor. Son 18 BL con cargas que superan los 6,4 millones de barriles de crudo Oriente y equivalen a $343,2 millones (valor FOB). Fueron endosados por el ING a Gunvor entre junio de 2014 y junio de 2017.

En total, este medio revisó 32 conocimientos de embarques que se derivaron de los contratos con Unipec, que comercializaron 11,7 millones de barriles de crudo oriente y representaron un valor total FOB de $784,7 millones en ingresos para Petroecuador.

Con PTT International Trading Pte. Ltd. se suscribieron dos contratos (2015-148 y 2016-916) por $3.100 millones, con un interés del 6,97%. A cambio, se comprometieron 239,4 millones de barriles.

Los diez conocimientos de embarques revisados por este medio y ligados a los dos contratos arriba enunciados, señalan que las cargas fueron endosadas, primero, a los bancos Société Générale de París e ING Belgium, de la sucursal en Ginebra y estos a su vez los endosaron a Gunvor S.A., que finalmente hizo la reventa a Petroperú.

Aquí hay una intermediación financiera, dice la abogada financiera María Laura Patiño. Los conocimientos de embarque evidencian que hubo intermediación financiera a través de un canje de petróleo del que no hay transparencia.

Patiño, insiste que estas operaciones financieras entre los bancos europeos y las intermediarias deben transparentarse para conocer cuál es la fuente de los recursos que sirvieron para esta compra del embarque, embarques que están vinculados a los pagos anticipados de petróleo a favor del Ecuador como forma de financiamiento.

Hubo un tipo de operación financiera que, uno, no fue transparente para el Ecuador y los costos financieros fueron trasladados al país, como efectivamente se ve en los anticipos, o dos, sirvió justamente para financiar los desembolsos anticipados de pagos de petróleo, que debieron incluirse como deuda soberana, explica.

Estas operaciones financieras opacas, no están bajo la supervisión de nadie: el Grupo de Acción Financiera Internacional, GAFI, institución que combate el blanqueo de capitales, no ha mirado esta realidad y China está lejos de cualquier cooperación penal con el resto de naciones del mundo.

Mientras en Ecuador, se ha desmadejado el caso en diez años solo por esfuerzo de la prensa, en otras latitudes si lograron resultados. Entre 2008 y 2011 Gunvor montó un sistema de sobornos en la República del Congo y Costa de Marfil para ganar contratos petroleros bajo el mismo esquema que aún funciona en nuestro país; en 2019 la justicia suiza condenó al consorcio Gunvor pagar 95 millones de dólares por sus actos de corrupción en los dos países africanos.

Qué lejos estamos de ello, de la justicia, de Suiza y del África. Aun somos una colonia de oriente.