Share This Article

El saldo de la deuda con China y Tailandia es 3.200 millones de dólares. Para pagar esa cifra se requiere máximo 60 millones de barriles de petróleo; sin embargo, el Ecuador tiene comprometidos 357.3 millones de barriles hasta el año 2024, equivalente a 21 mil millones de dólares, una cantidad siete veces superior a la adeudada. Insólito. Todo gracias a la gestión de los gobernantes Correa-Moreno.

La siguiente historia podría parecer sacada de algún manicomio. Sin embargo, aunque parezca de locos, esta narrativa es dolorosamente cierta y le ha significado al Ecuador uno de los mayores perjuicios económicos de su historia. Haga la cuenta: ¿Si usted tiene USD 80 mil millones en dinero líquido (1 204 millones de barriles de petróleo), prendaría esos recursos a cambio de un préstamo de USD 18 mil millones y con intereses del 7% y 8,25%? ¡Ni estando loco!

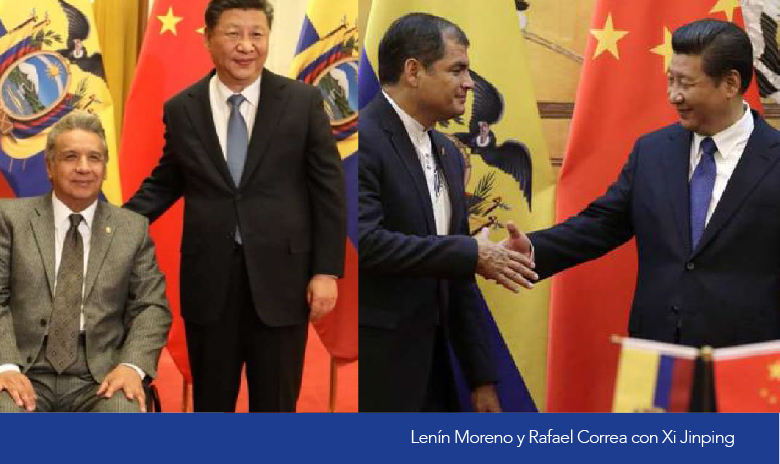

Pero en los gobiernos de Rafael Correa y Lenín Moreno, algunos funcionarios perdieron la razón o encontraron poderosas razones para impulsar negociados que, a más de quitarle al país la soberanía sobre su petróleo, permitieron a empresas chinas, tailandesas y a una red de intermediarias off shore, controlar volúmenes de petróleo, entre cuatro, siete y hasta cincuenta y siete veces, superiores a los requeridos para cubrir el monto de los créditos. ¿Cómo nos condujeron a este entuerto?

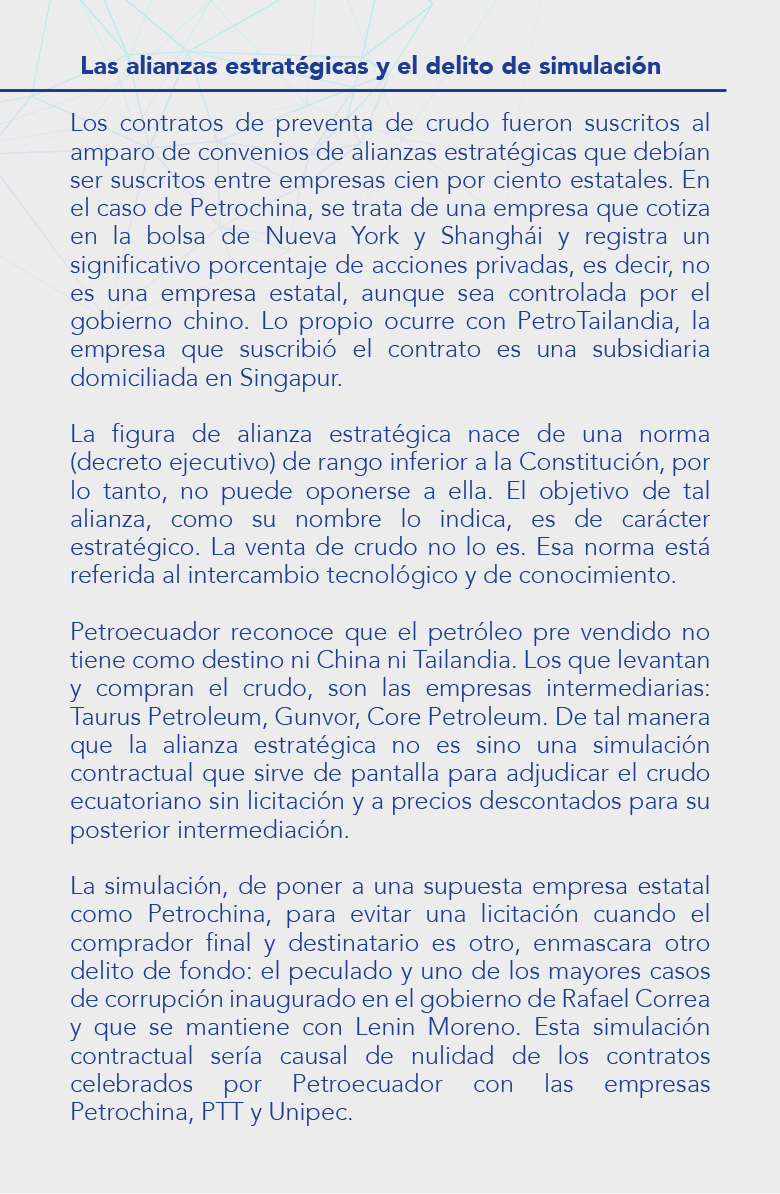

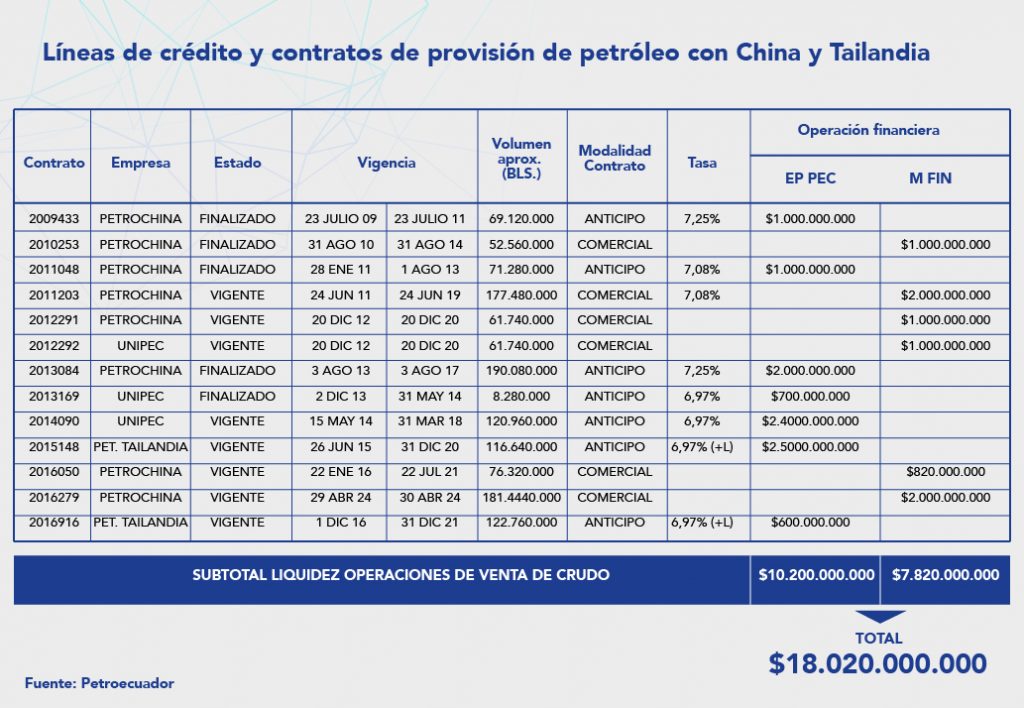

Entre 2009 y 2019, al amparo de convenios de alianza estratégica, se suscribieron contratos directos de líneas de crédito y otros maquillados de preventas petroleras con instituciones financieras y petroleras de China y Tailandia (Banco de Desarrollo de China, ICBC, Petrochina, Unipec y PetroTailandia -PTT), por una cifra aproximada de USD 18 mil millones, con intereses del 7% y 8,25%.

Entre 2009 y 2019, al amparo de convenios de alianza estratégica, se suscribieron contratos directos de líneas de crédito y otros maquillados de preventas petroleras con instituciones financieras y petroleras de China y Tailandia (Banco de Desarrollo de China, ICBC, Petrochina, Unipec y PetroTailandia -PTT), por una cifra aproximada de USD 18 mil millones, con intereses del 7% y 8,25%.

Estos créditos y preventas fueron garantizados con la provisión de aproximadamente 1 204 millones de barriles de petróleo, un volumen equivalente a USD 80 mil millones, considerando un precio promedio de 60 dólares el barril. En términos generales, la relación entre el volumen de petróleo comparado con el monto de la deuda, es cuatro a uno.

La cura resultó peor que la enfermedad

El objetivo de los convenios de gobierno a gobierno, era eliminar la intermediación y mejorar los precios para el Ecuador, teniendo como fondo la solidaridad entre países hermanos. Bajo estas premisas, las empresas compradoras de China y Tailandia, debían llevar el hidrocarburo hasta sus refinerías. Literalmente, estaba prohibido que un Estado abuse del otro. En ese entonces, 2009, como colofón a los acuerdos sellados con los líderes de Beijing, Rafael Correa Delgado predicaba que, antes regalábamos nuestros dineros a las transnacionales y a los intermediarios a cambio de una comisión. Y ofreció que esto se acabó.

El objetivo de los convenios de gobierno a gobierno, era eliminar la intermediación y mejorar los precios para el Ecuador, teniendo como fondo la solidaridad entre países hermanos. Bajo estas premisas, las empresas compradoras de China y Tailandia, debían llevar el hidrocarburo hasta sus refinerías. Literalmente, estaba prohibido que un Estado abuse del otro. En ese entonces, 2009, como colofón a los acuerdos sellados con los líderes de Beijing, Rafael Correa Delgado predicaba que, antes regalábamos nuestros dineros a las transnacionales y a los intermediarios a cambio de una comisión. Y ofreció que esto se acabó.

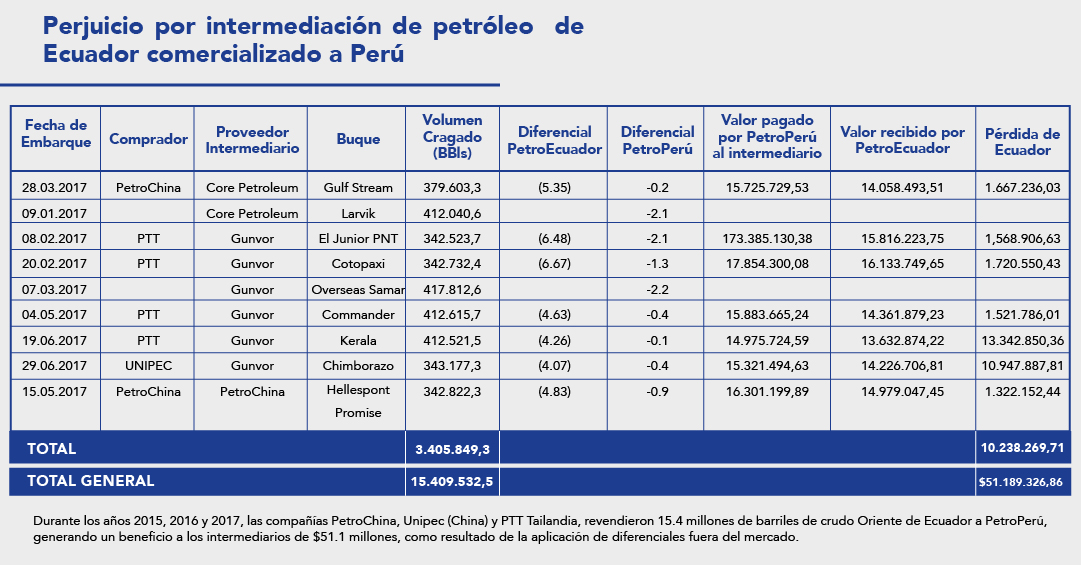

Contrario a lo previsto, la intermediación se convirtió en norma y razón de ser de los multimillonarios acuerdos bilaterales. Al final, el mecanismo de endeudamiento pagado con petróleo, se cristalizó en la reventa del crudo e

cuatoriano, una operación que dejaría en los bolsillos de los agentes asiáticos, intermediarios locales y funcionarios gubernamentales, un promedio de USD 4 por barril. La existencia de tan delirante comisión (4 USD/BL), finalmente fue reconocida en el gobierno de Moreno, por el ministro de Hidrocarburos Carlos Pérez García.

Horas antes de abandonar su cargo, Pérez confirmó que, con las ventas spot o concursos internacionales, retomados en 2017, el país recuperó entre USD 2 y USD 5 por barril. Pero, aunque los precios se recuperaron en los pequeños volúmenes sacados a licitación, cerca del 90% del saldo exportable sigue siendo entregado a China y Tailandia a precios inferiores a los del mercado.

A lo largo de una década de estas operaciones y considerando el volumen total de petróleo comprometido, hablamos de un perjuicio al país cercano a USD 5 mil millones, cifra que se obtiene al multiplicar 1204 millones de barriles por la comisión de 4 USD/BL. Solo hasta el 2019, la fortuna manejada por los intermediarios alcanzaría los USD 3 400 millones, sin considerar una cifra cercana a USD 1 300 millones por concepto de intereses.

Los chinos ponen los precios al crudo de Ecuador

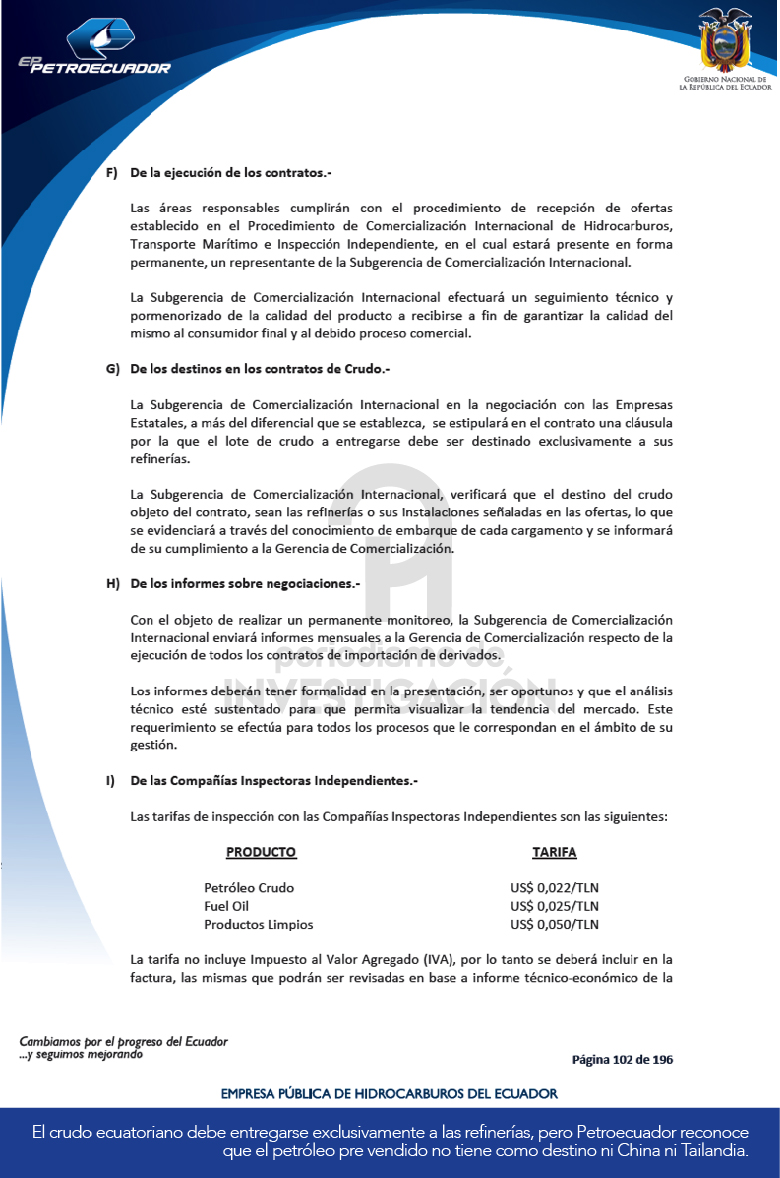

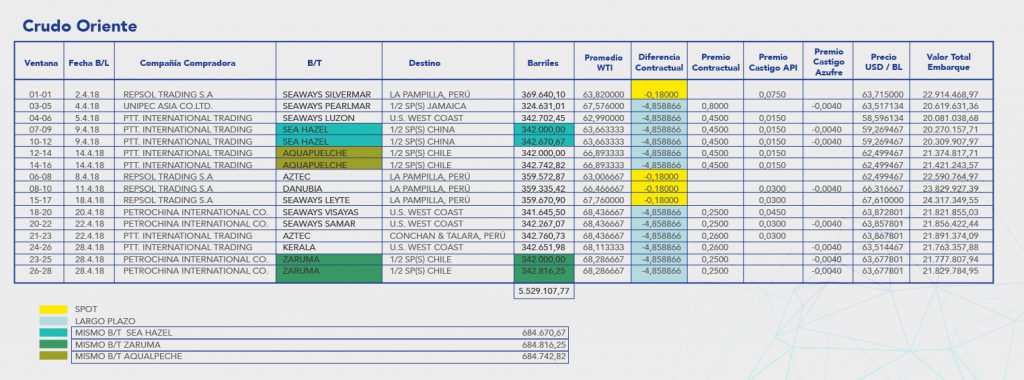

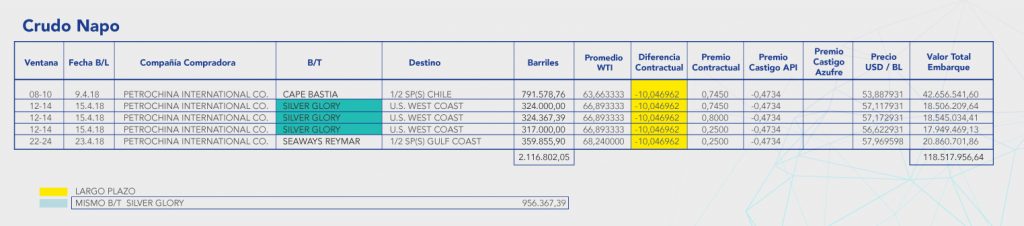

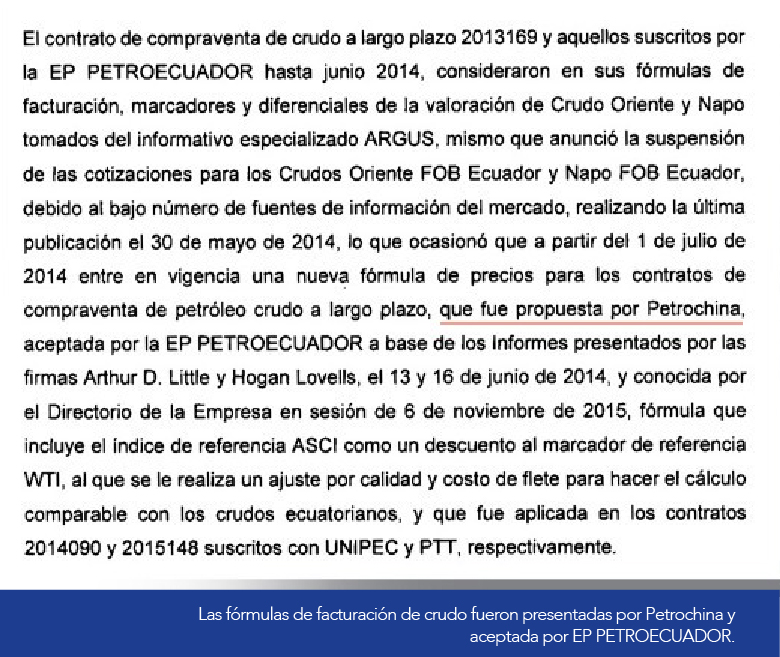

Según los convenios, el precio del hidrocarburo debía ser establecido a través de fórmulas pactadas por las partes, es decir, fuera de los estándares del mercado. Aunque los cargamentos de petróleo debían ser llevados a las refinerías de los compradores, como hemos explicado, fueron desviados a otros consumidores finales de América Latina y EEUU, a precios superiores a los facturados originalmente por la estatal Petroecuador.

Aunque en los documentos la letra rezaba que las partes fijarían los precios de acuerdo a parámetros técnicos, un informe de la Contraloría descubrió que las fórmulas de cálculo fueron presentadas por Petrochina y aprobadas por el Directorio de Petroecuador. El que compra impone el precio.

Por ejemplo: cargamentos entregados sin licitación por Petroecuador a PTT y Petrochina que tuvieron como destino la refinería de Talara (Perú) fueron facturados con diferencias de hasta USD 5 menos del precio real. Por el contrario, un crudo similar entregado en las mismas fechas a través de concurso spot a Repsol fue facturado por Petroecuador USD 5 más alto que el entregado a PTT y Petrochina.

El caso es más escandaloso al tratarse del crudo Napo, donde se han registrado castigos de hasta -10 dólares por barril (USD/BL) frente al WTI, de acuerdo con información del primer semestre de 2019.

El perjuicio con el Napo se confirmó cuando Petroecuador hizo en 2019 por primera vez en seis años, una venta spot, en la que ganó Glencore con un diferencial de -4 USD/BL. La diferencia entre el precio del concurso y el entregado sin licitación a Petrochina sería de 6 dólares por barril, aproximadamente.

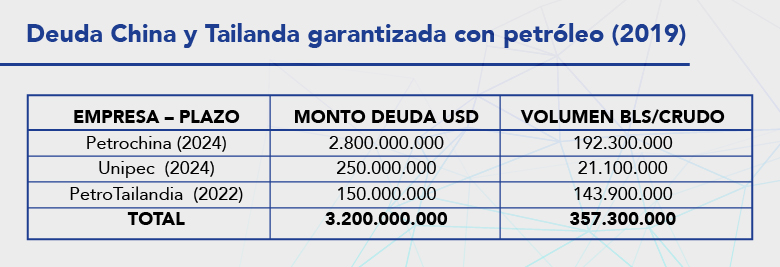

Saldo de deuda y volumen de crudo comprometido

A noviembre de 2019, el saldo de la deuda de Ecuador con China y Tailandia es de USD 3 200 millones. La deuda con Petrochina es de USD 2 800 millones de dólares. Con UNIPEC el saldo pendiente es de USD 250 millones. Y la deuda con PetroTailandia PTT es de USD 150 millones.

El volumen de crudo comprometido por esa deuda es de 357 millones 300 mil barriles de crudo, hasta el año 2024, equivalente a USD 21 438 millones, considerando un precio promedio por barril de USD 60. Es decir, el volumen de crudo comprometido es siete veces superior al monto de la deuda.

En relación con Unipec, el volumen de crudo comprometido, 21.1 millones de barriles, es cinco veces superior al saldo pendiente de pago, USD 250 millones de dólares, hasta el año 2024.En el caso de Petrochina, para garantizar un saldo pendiente de USD 2.800 millones se tiene comprometido un volumen de 192.3 millones de barriles, hasta el año 2024. Considerando un precio $60 por barril, el volumen comprometido es 4,12 veces superior al monto de la deuda.

La situación de PetroTailandia (PTT) es alarmante. Para cubrir un saldo de apenas USD 143.9 millones, están comprometidos 150 millones de barriles a ser entregados hasta el 2022. La relación volumen de crudo con el monto adeudado es 57,56 veces.

Margen comercial por sub-facturación

De acuerdo con las cifras oficiales, si el saldo pendiente de crudo a ser entregado a las empresas Petrochina, Unipec y PetroTailandia, es de USD 357.3 millones de barriles, considerando un promedio de USD 4 por barril de subfacturación o comisiones, las pérdidas para el país, -llámese ganancias de los intermediarios- acumuladas hasta el 2024 serían de USD 1 429 millones. El total de esta lotería petrolera supera el monto que pretendía alcanzar el gobierno de Moreno con la eliminación de los subsidios a los combustibles.

Considerando una diferencia de USD 4 por barril y un volumen contractual de 192 millones de barriles, las comisiones que busca Petrochina y sus intermediarios hasta el 2024, sumarían USD 769.2 millones. Entre tanto su coterránea Unipec, con apenas 21.1 millones de barriles remanentes, espera llevarse una tajada de USD 84.4 millones en comisiones. De igual forma, PetroTailandia PTT se frota las manos por USD 575.6 millones, que espera sumar en comisiones hasta el año 2022. En buen romance, solo con las comisiones se estaría pagando casi un 300% de la deuda con PTT.

Renegociar los contratos con China y Tailandia, un imperativo

Para cubrir el saldo de los créditos, USD 3 200 millones, considerando un precio promedio de USD 60 el barril, se requeriría un volumen máximo de 60 millones de barriles. Sin embargo, el crudo comprometido con las tres empresas hasta el 2024, es de 357.3 millones, una relación siete a uno.

Expertos consultados consideran que una alternativa urgente es renegociar los plazos y volúmenes ya que una de las partes (Petroecuador) está siendo afectada gravemente, generando inequidad contractual.

Otra alternativa es renegociar los precios a fin de igualarlos a los de los concursos spot, como sucede en el contrato con PetroPerú, en el que, el precio de facturación mensual es el del último concurso. Esos son precios de mercado que compañías ofertan para comprar nuestros crudos. No puede ni debe haber diferentes precios para un mismo crudo (Oriente o Napo) en las mismas condiciones de entrega y fechas. Las diferencias de precios entre los concursos spot y los precios de los contratos a largo plazo están entre USD 2 y USD 5 por barril.

Durante el gobierno de Lenín Moreno, se presentaron ofertas de pre financiamiento por parte de grandes empresas petroleras y financieras, con una relación volumen/deuda de máximo dos a uno. También se conoce de propuestas para recomprar la deuda con intereses del 3%. Ninguna fue considerada.

Nuestro medio conoció que un alto representante de una multinacional petrolera hizo antesala en el Ministerio de Finanzas para negociar una oferta de pre financiamiento, pero fue recibido por un funcionario de tercer nivel.

Un alto funcionario de Petroecuador, cuyo nombre guardamos en reserva, confirmó que al menos en una ocasión, Petrochina estuvo dispuesta a aceptar la recompra de su deuda. El obstáculo está en los intermediarios y sus compadres al interior del gobierno, quienes no están dispuestos a dejar de recibir las delirantes comisiones de USD 4 por barril.