Share This Article

La póliza de seguros para los bienes de las centrales hidroeléctricas de la Corporación Eléctrica del Ecuador CELEC EP, fue adjudicada a Aseguradora del Sur pese a que no contaba con el aval efectivo de su reasegurador, la compañía Allianz, y por lo tanto mantuvo a las plantas hidroeléctricas con cobertura parcial por, al menos unos 15 días, hasta completar el 100% del respaldo por parte del reaseguro. Además, el valor de esta prima se encareció en 24% respecto a la contratada en el período anterior.

En este proceso se encuentran en juego los mayores activos del sector eléctrico del país, pues suman más de US$ 12.000 millones, que quedaron parcialmente desprotegidos por al menos 15 días debido a un proceso licitatorio en el que las autoridades no se cercioraron de que se cumplan con los requerimientos básicos exigidos en los pliegos del concurso.

Tras la decisión del presidente Guillermo Lasso de iniciar el proceso de liquidación de Seguros Sucre por los escándalos de corrupción que había protagonizado esta empresa pública, se dio inicio al proceso de licitación CELEC No. LISEG-CELCC0-023-21 para la contratación del Programa de Seguros para los Bienes e Instalaciones de las centrales hidroeléctricas y eólica de la Corporación Eléctrica del Ecuador CELEC EP». El concurso inició el 23 de junio de 2021 con un presupuesto referencial de US$ 33´115.745 de prima neta sin IVA.

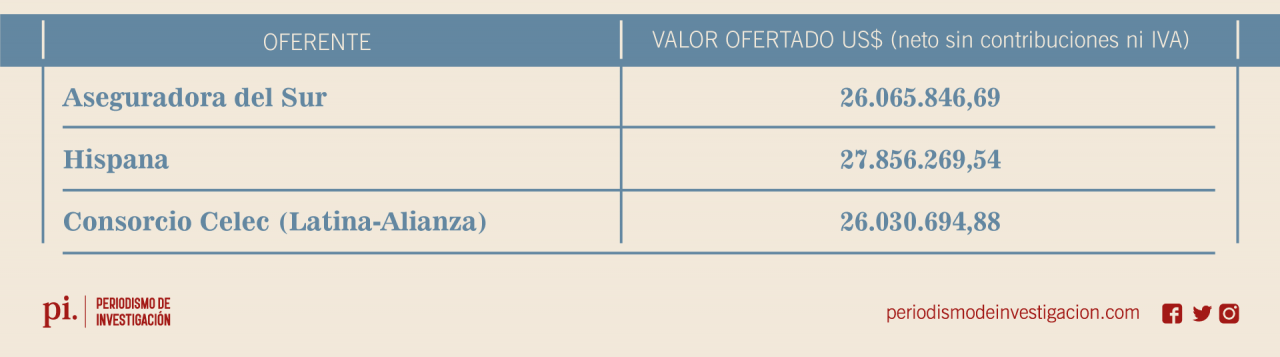

Las ofertas presentadas para acceder a esta nueva póliza fueron de: Aseguradora del Sur, Hispana de Seguros y el Consorcio Celec (integrado por Latina de Seguros y Seguros Alianza).

La vigencia de la póliza a contratar era de 365 días a partir del primero de agosto de 2021. El valor asegurado fue de US$ 500 millones, a diferencia del proceso licitatorio previo en el que se contrataron pólizas de seguro por separado: en una, solo para Coca Codo Sinclair hasta por US$ 500 millones y en otra, para el resto de hidroeléctricas, por US$ 500 millones más.

Es decir que hasta julio de 2021 todos estos activos estaban asegurados en un total de US$ 1.000 millones, con una prima de US$ 21 millones. Mientras en este nuevo concurso se unificaron ambos riesgos, pero con una suma total asegurada de tan solo US$ 500 millones y una prima de US$ 26 millones. La simple comparación de las cifras echa por tierra el discurso gubernamental del ahorro, pues en este último concurso se subió el valor de la prima en un 24% respecto al proceso previo para asegurar la mitad del valor, pues este pasó de US$ 1.000 a solo US$ 500 millones.

De acuerdo con los pliegos del concurso, las oferentes debían entregar cartas de respaldo del reaseguro por el 20% de indemnización por evento.

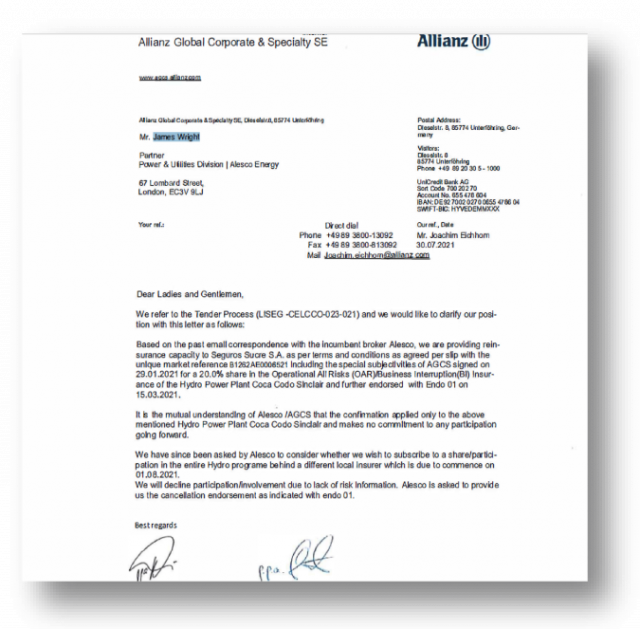

Aseguradora del Sur presentó ese aval del reasegurador Allianza, lo que significa que esta empresa respaldaba con hasta US$ 100 millones por evento. No obstante, en la práctica Allianza no otorgó respaldo a todas las centrales hidroeléctricas de CELEC.

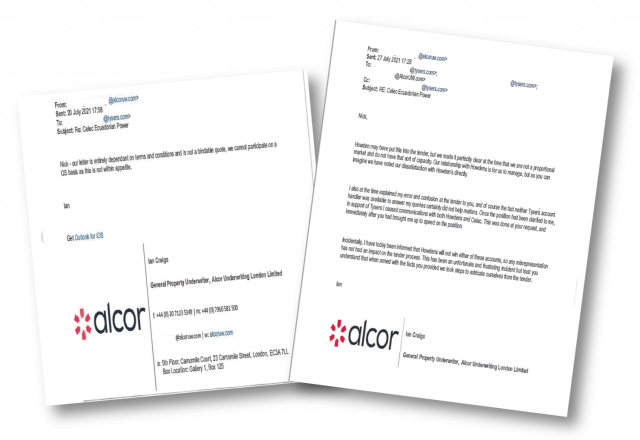

Hispana de Seguros también ofertó el mismo valor y presentó una carta de respaldo del reasegurador londinense Alcor Lloyds 4612. Pero este mismo reasegurador confirmó que solo podía otorgar un respaldo hasta US$ 10 millones y no como aparentemente Hispana dio a entender en su oferta. Por lo tanto, no contaba con la capacidad requerida en la licitación y el certificado de respaldo de Alcor no era válido.

Los detalles de estas irregularidades fueron expuestos en correos electrónicos cursados, primero entre diversos actores del mercado, y luego, enviados a las autoridades de CELEC EP y del Ministerio de Energía, en julio de 2021 durante la etapa de calificación y previo a la adjudicación.

En el caso del reaseguro de Aseguradora del Sur sobresale una comunicación interna del 30 de julio de 2021, entre Allianz Global Corporate & Specialty escrita por James Wright, uno de los socios de la División de Energía y Servicios Públicos, en la que se aclara que, junto a la compañía Alesco, están actuando como reaseguradores de Seguros Sucre S.A. con una participación del 20% en el seguro de todo riesgo operacional de la central Hidroeléctrica Coca Codo Sinclair. Con este antecedente señala Alesco nos ha pedido que consideremos si deseamos suscribirnos a una participación en todo el programa Hydroeléctrico detrás de una aseguradora local Rechazaremos la participación debido a la falta de información sobre riesgos.

En el caso del reaseguro de Hispana, la primera comunicación se origina en Alcor el 20 julio de 2021 (a las 17:58). lan Craigs, suscriptor general de Propiedades de Alcor envía un email a Nick Burn, director internacional de P&C que es el seguro de propiedad y siniestros de Tysers lnsurance Brokers Limited, un broker de seguros londinense. En este email Craigs explica que la carta enviada por Alcor a CELEC EP no es una cotización vinculante y que no puede participar porque esta licitación no es de su interés.

Una semana después (27 de julio de 2021 a las 17:28, Craigs vuelve a escribir un correo a Nick Burn en el que le especifica: Es posible que Howdens (corredor de seguros europeo) haya presentado esta oferta, pero en su momento dejamos muy claro que no somos un mercado proporcional y que no tenemos ese tipo de capacidad…

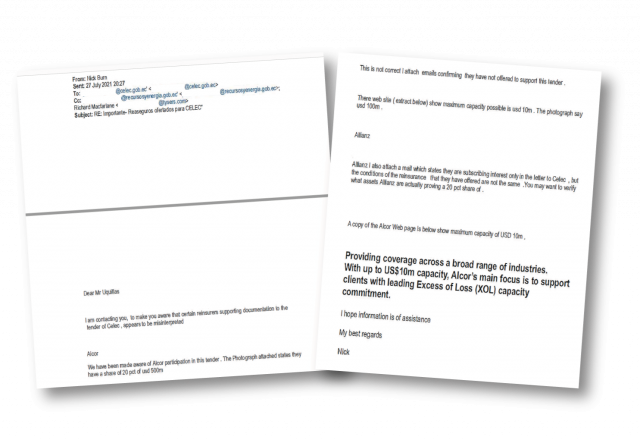

Luego de este intercambio de mensajes Nick Burn, de Tysers, envió un correo a Gonzalo Uquillas, gerente de CELEC, (27 de julio de 2021 20:27), en el que le dice que la documentación con la que se respaldan ciertas reaseguradoras en la licitación de Celec parece ser malinterpretada. Agrega haber sido informado que Alcor ha presentado una participación del 20% como respaldo de los US$ 500 millones y que eso no es correcto, por lo que adjunta los correos electrónicos ya mencionados, confirmando que no se han ofrecido a apoyar esta licitación.

También presenta un extracto del sitio web de Alcor que muestra que su capacidad máxima de cobertura es de US$ 10 millones.

En efecto, de acuerdo con la información publicada por este reasegurador en su propia página web (https://alcoruw.com/products/all-risk-property/), se indica que cuenta con una capacidad de solo hasta US$ 10 millones.

El 29 de julio de 2021 (16:47) Burn se dirige nuevamente, vía electrónica, al ministro de Energía de entonces Juan Carlos Bermeo, a Uquillas y otros funcionarios de CELEC, donde les pide que vean un correo de Alcor aclarando su posición sobre esta licitación y demostrando que lo que ha presentado Hispana es engañoso. En esta comunicación, Ian Craigs de Alcor le dice a Burn que esta reaseguradora no ha proporcionado indicación de cobertura o cotización de términos para las centrales hidroeléctricas o centrales térmicas. La participación máxima que Alcor puede ofrecer en cualquier cuenta es US$ 10m (US$ 10 millones).

El 30 de julio (13:18) Nick Burn, en otro email, se dirigió al ministro de Energía de entonces Juan Carlos Bermeo y a Uquillas observando que no ha recibido ninguna respuesta de las autoridades en relación con sus correos anteriores respecto a la licitación y que está sorprendido especialmente de los problemas de Alcor y Allianz porque iría totalmente en contra del interés de CELEC EP. La calificación de Allianz permite puntos más altos, lo que está distorsionando el proceso, no están respaldando todos los activos de Celec… Le recomendamos encarecidamente que considere toda esta evidencia y, aparte de esto, la oferta de Latina Seguros es mucho más favorable a Celec y su interés.

¿Por qué son importantes estas comunicaciones? En los pliegos de la licitación se incluye la potestad de CELEC de constatar la validez de las confirmaciones que realicen los reaseguros. En la cláusula destinada para ello se señala: CELEC EP se reserva el derecho de verificar en todo momento y por cualquier medio, la autenticidad de toda la información proporcionada por la aseguradora, en especial, en lo referente a los certificados y notas de cobertura de reaseguros, so pena de ser declarado adjudicatario fallido y de iniciar las acciones que en derecho correspondan, en caso de encontrar cualquier tipo de falsedad en la información proporcionada.

Pese a todo esto, el mismo día en que Allianz decidió no participar en este concurso, el viernes 30 de julio de 2021 se concretó la adjudicación y la póliza empezó a regir desde el domingo primero de agosto de 2021, a las 12 horas. Pero al estar de por medio un fin de semana entre la fecha de adjudicación y la vigencia del contrato era imposible completar el 100% del reaseguro para estos bienes en tan corto tiempo y peor aun cuando la empresa adjudicada no tenía una oferta en firme, sino que solo un «desk quote» o cotización de escritorio. Fuentes del sector explicaron que una oferta en firme es cuando los reaseguradores otorgan, de manera escrita a las aseguradoras, un respaldo real en todas las condiciones y valores; mientras que la oferta de escritorio es cuando la aseguradora únicamente presenta su oferta sin contar con el aval efectivo del reasegurador.

Para conseguir un reaseguro de esta magnitud se necesitan, generalmente, unos 15 días hasta poder negociar y completar el respaldo requerido, por lo que a esa fecha dicho riesgo no debió estar colocado al 100%, lo que significa que las centrales hidroeléctricas solo tenían cobertura parcial, en caso de siniestro.

Irregularidades en proceso de evaluación inclinaron otra vez la balanza

Otro punto de controversia tiene que ver con la forma en que se otorgaron puntajes a las oferentes según la calificación de riesgo de sus reaseguros. Los pliegos de la licitación establecen que esas calificaciones debían ser otorgadas por las firmas Standard & Poors, AM Best o Moody’s y registradas en la Superintendencia de Compañías.

Hispana de Seguros y el Consorcio Celec (Latina Seguros-Seguros Alianza S.A.) presentaron respaldos de Sindicatos de Lloyds (grupo de aseguradoras londinenses), los cuales, de acuerdo con el registro de la Superintendencia, tienen calificación A (excelente). No obstante, al evaluar la oferta del Consorcio Celec (Latina-Alianza), la Comisión Técnica que se encargó de esa tarea, la calificó como A, mientras a Hispana Seguros la puntuó como A+.

El 27 de julio de 2021, el Consorcio Celec pidió la recalificación de su oferta. Uno de sus argumentos fue que se dio a Hispana la calificación más alta (15 puntos) pese a tener el mismo reasegurador que el Consorcio Celec (Sindicatos de Lloyds), dándole a este último oferente una calificación de 12.50 puntos, sin considerar que la compañía líder del consorcio (Latina de Seguros), por sí sola, tiene calificación de riesgo «AAA».

La comisión técnica respondió que fue el mismo Consorcio Celec el que registró la calificación de cada uno de sus reaseguradores en un formulario, donde se evidencia que 5 de ellos tienen calificación «A» y uno, calificación «AA». Al momento de aplicar las fórmulas correspondientes, esas calificaciones no alcanzan los 15 puntos reclamados por el Consorcio.

Por lo tanto, la comisión concluyó que no puede modificar las calificaciones de riesgo presentadas por el oferente para homologar con los reaseguros presentados por otros oferentes, por el solo hecho de pertenecer al Sindicado Lloyd’s.

El Consorcio Celec también pidió que se revise la evaluación hecha a la reaseguradora de Hispana, Alcor de Lloyd’s, pues esta posee una capacidad para el seguro de todo riesgo de solo US$ 10 millones, nivel insuficiente para asumir el porcentaje requerido. El Consorcio Celec solicitó también se aclare cuál fue el criterio de la valoración hecha a los respaldos de reaseguros ante una posible insuficiencia de asumir el riesgo. Y requirió la publicación de todas las cartas de respaldo de los reaseguros. Además, afirmó que esta adjudicación sería un perjuicio al Estado, pues la oferta del Consorcio Celec es la más baja.

La comisión evaluadora puntualizó que la capacidad del reaseguro no es una condición que consta en los pliegos del concurso donde se señala: a) Los oferentes deberán presentar copia simple de los certificados de reaseguros emitidos por reaseguradores internacionales de reconocido prestigio, sobre la colocación en firme de al menos el 20% de la suma asegurada del Reaseguro, para cada una de las pólizas de manera individual y/o grupal

Pese a que se especifica que los certificados que deben presentar los reaseguradores están relacionados con un porcentaje requerido en el concurso, la interpretación de la comisión técnica es que la capacidad de los reaseguradores no consta como requisito exigido en el pliego y, por si fuera poco, admite que el certificado emitido por Alcor, no corresponde a un retrocesionario (reasegurador).

En otra confusa explicación la comisión también dice que la validación del cumplimiento de los requisitos mínimos, que sí están exigidos en los pliegos, se hizo sobre la base de la revisión de las copias de los certificados de reaseguros pero el cumplimiento de los requisitos contenidos en el certificado de reaseguros, no son objeto de valoración.

En otras palabras, la validación es solo revisar las copias, pero no lo que se afirma en los certificados.

Finalmente, el 28 de julio de 2021 la comisión desestimó todo y pese a los reclamos del Consorcio Celec y a las informaciones entregadas por los reaseguradores a la empresa pública CELEC, señalando que no fueron reales los respaldos de reaseguros de Allianz en el caso de Aseguradora del Sur y del reasegurador Alcor en el caso de Hispana de Seguros, nunca hubo respuesta de sus autoridades y la adjudicación se concretó para Aseguradora del Sur.

Seguros para las centrales termoeléctricas

El concurso para contratar el seguro de los bienes e instalaciones de las Centrales Termoeléctricas de CELEC EP funcionó casi igual al proceso ejecutado con las hidroeléctricas. Se adjudicó la póliza sin que Hispana de Seguros, la empresa seleccionada, cuente con los respaldos de los reaseguros, con un agravante: su oferta fue casi US$ 800 mil más cara que la de su competidor, el Consorcio Celec.

Se trata del proceso de licitación CELEC No. LISEG-CELCCO-024-21, iniciado por la Corporación Eléctrica del Ecuador con un presupuesto referencial (Sin IVA) de US$ 25,99 millones para la prima neta y un monto a asegurar de US$ 236 millones.

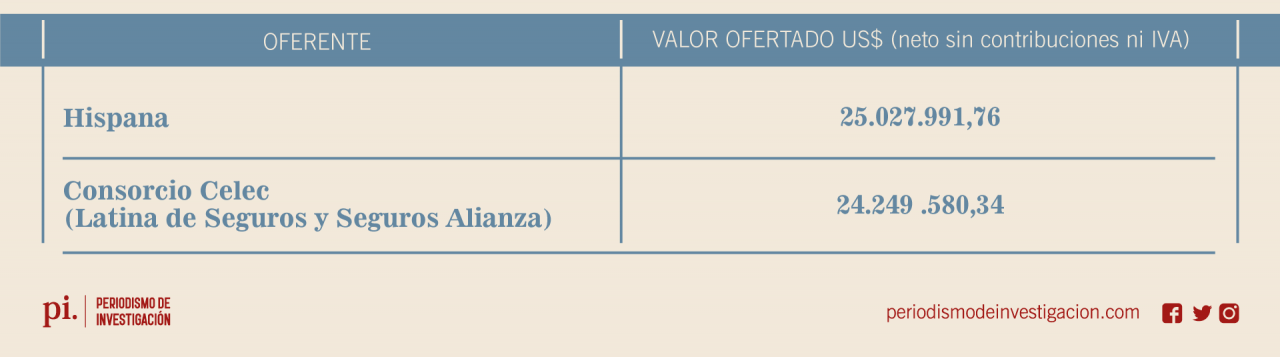

Luego de la publicación del proceso en el portal de compras públicas el 23 de junio de 2021, se presentaron 2 ofertas:

La adjudicación de este contrato se dio también el 30 de julio de 2021 al igual que en el caso de las hidroeléctricas, y entró en vigencia el primero de agosto de ese año, con un plazo de 365 días.

Los problemas alrededor de su proceso de licitación son idénticos a los de la contratación del seguro de las centrales hidroeléctricas. Es decir, la oferente adjudicada tampoco tenía una oferta en firme, sino solo una cotización. Entonces a la fecha de la adjudicación dicho riesgo no estaba colocado al 100% con el respaldo de reaseguros, por lo que si se hubiera presentado un siniestro las centrales termoeléctricas carecían de cobertura.

La oferta que presentó Hispana de Seguros fue con una carta del reasegurador Alcor Lloyd´s, de un supuesto respaldo a las centrales termoeléctricas en un 20% del riesgo. Sin embargo, hay una comunicación de este reasegurador, en la que manifiesta que nunca otorgó cotización tanto para las centrales hidroeléctricas como para las termoeléctricas. Además, confirma que solo emite avales no proporcionales, es decir, que no da el respaldo del 20% para todas las coberturas. Su capacidad máxima es US$ 10 millones, con lo que definitivamente no hubiera podido cubrir los US$ 47 millones requeridos.

Durante el concurso Hispana de Seguros y el Consorcio Celec (Latina y Alianza) presentaron respaldos de Sindicatos de Lloyd´s, los cuales, de acuerdo al registro de la Superintendencia de Compañías tienen calificación A (excelente).

Cuando el Comité de Evaluación publicó el Acta de evaluación de oferta, el 27 de julio de 2021 en donde Hispana aparecía seleccionada, el oferente Consorcio CELEC le envió una comunicación mediante la cual planteó los mismos reclamos que en el concurso de seguros para las hidroeléctricas, recibiendo la negativa de la Comisión Técnica, basada en iguales argumentos que en el mencionado proceso, es decir que el reclamo del Consorcio Celec no es procedente por carecer de sustentos, puesto que, lo solicitado difiere de lo requerido expresamente en el pliego de este procedimiento de licitación.

La adjudicación se concretó con una oferta de Hispana de Seguros basada en un respaldo ficticio.

Sin concurso Hispana asegurará por dos años más los activos de CNEL y CELEC

La Corporación Nacional de Electricidad CNEL EP decidió no realizar una licitación pública sino simplemente renovar por dos años la póliza de seguros que protege sus bienes y servicios y los de la Unidad de Generación de la Corporación Eléctrica del Ecuador CELEC EP, con la compañía Hispana de Seguros, por US$ 21, 32 millones, hasta enero de 2023.

Para justificar este incumplimiento de la ley general de seguros se basó en informes internos que recomendaron a la gerencia no llamar a un nuevo concurso porque no hubo cotizaciones de otras compañías de seguros.

¿Por qué contratar una cobertura de seguros para los riesgos de dos empresas eléctricas? El contrato de seguros original (2019-2021) con Hispana para los riesgos de CNEL y CELEC tuvo como antecedente un convenio entre ambas empresas públicas (firmado el 1 de abril de 2015) para la administración, operación y mantenimiento de las centrales de generación eléctrica Álvaro Tinajeros y Aníbal Santos de la Unidad de Negocio Guayaquil. En este marco se determinó la necesidad de contratar un programa de seguros con coberturas de los ramos generales y de vida en grupo. La justificación que se dio en aquel entonces para una contratación conjunta fue que se conseguiría mejores condiciones para el aseguramiento del personal, bienes y operación. Así que se unificaron en el programa de seguros a: CNEL EP Distribución/ Comercialización y la Unidad de Generación.

Luego, mediante proceso No. LICS-CNELCORP-008-18, el 14 de diciembre del 2018 la gerencia de CNEL EP inició la licitación para contratar las pólizas de seguros de CNEL EP y de la Unidad de Generación de CELEC EP. Con un presupuesto referencial de US$ 21,64 millones (sin IVA), el 17 de enero la comisión técnica del proceso de contratación recomendó adjudicar el contrato a la oferta presentada por Hispana de Seguros por un valor de US$ 21´320.176 y un plazo de 730 días. Sobre esta base CNEL resolvió adjudicar la póliza a la mencionada compañía y el contrato lo firmó Wilfrido Veintimilla Terreros como gerente de CNEL EP, el 23 de enero de 2019.

Las pólizas contratadas son nueve para distribución: Multirriesgo, Equipo y maquinaria, vehículos, responsabilidad civil, fidelidad, transporte de dinero y valores, transporte interno, casco buque; Vida en Grupo. Y, dos para generación: Multirriesgo y Responsabilidad Civil.

PÓLIZAS CONTRATADAS

Pese a que la presidencia de la República había dado una clara disposición, el 30 de agosto de 2018, mediante su secretario general de entonces Eduardo Jurado (en oficio No. PR-SGPR-2018-6942-O) de que «a partir de esta fecha, se debe evitar el uso de procedimientos de contratación directa (emergencia y consultoría) y de régimen especial, con la finalidad de promover la concurrencia de más participantes y transparencia de contratación pública y optimizar el gasto público, en octubre de 2020 CNEL inició el proceso de renovación de pólizas de seguros para el período entre 27 de enero de 2021 y 27 de enero del 2023. Para ello se requirió un informe técnico de la Coordinación de Seguros y el criterio de la gerencia jurídica de CNEL.

Las conclusiones del informe técnico de la Coordinación de Seguros se basaron en un estudio de mercado que a su vez tomó como principal referencia los estudios que la Corporación Eléctrica del Ecuador CELEC y EMELNORTE realizaron en mayo y junio de 2020 (previo a la contratación) a las pólizas que requerían para cubrir sus riesgos en ese entonces.

Lo que se hizo fue utilizar normativa del SERCOP sobre proformas de proveedores para fijar presupuestos referenciales y se elaboró un cuadro comparativo entre las primas del contrato de seguros que estaba por fenecer y las establecidas en el estudio de mercado de CELEC y EMELNORTE. La Coordinación de Seguros de CNEL usó estas últimas, que eran más altas, para advertir que si se realizaba una nueva licitación el valor del presupuesto referencial del contrato subiría a US$ 28,75 millones (sin IVA), pero si se hacía la renovación, ese rubro sería de US$ 24,16 millones (sin IVA), por el período bianual.

Para reforzar su posición la Coordinación de Seguros advirtió también que realizar un nuevo concurso significaría revisar valores de los deducibles en los ramos con riesgos más altos y otras coberturas y rubros por la agravación del riesgo debido a la siniestralidad ocurrida en 2016 (terremoto de abril), lo cual ocasionaría un incremento de la tasa.

Resaltó también que en el portal de compras públicas no hay procesos similares a los realizados por CELEC y EMELNORTE y además estaba el hecho de no haber recibido ninguna cotización de otras compañías de seguros que le permita contar con un elemento comparativo de precios.

Otra premisa de este informe técnico fue que la aseguradora ha cumplido con la entrega del servicio en atención de siniestros y en beneficios adicionales y no hay indemnizaciones pendientes, lo cual se adecúa a la cláusula de renovación que consta en el contrato.

Finalmente, a pesar de que la Coordinadora de Seguros resaltó la intención de la presidencia de la República de promover los concursos públicos y transparentes, recomendó no hacer un nuevo proceso de licitación y mantener las pólizas con Hispana de Seguros.

Por su parte la gerencia jurídica de CNEL, el 23 de octubre de 2020 presentó los argumentos que justificarían la renovación de la póliza con Hispana. Primero, las pólizas no están reguladas por la Ley Orgánica del Sistema Nacional de Contratación Pública (LOSCP), sino por la Superintendencia de Compañías. El Reglamento de la LOSCP señala que los contratos que se rijan por leyes especiales o que respondan a formatos regulados, tales como pólizas de seguros, servicios básicos, servicios de telecomunicaciones y otros, no observarán los formatos de los modelos de pliegos obligatorios, ni cumplirán con las cláusulas obligatorias del Sistema Nacional de Contratación Pública.

En consecuencia, este caso de contratación de seguros, a criterio de la gerencia jurídica, cuenta con estipulación especial para dar paso a la continuación de las pólizas por dos años más.

Segundo, la renovación de las pólizas se sustenta en la contratación de seguros y en los pliegos del proceso original (Nro. LICS-CNELCORPO-008-18). Además, se afirma que la renovación no es el inicio de un proceso precontractual y no requiere la autorización del directorio para ejecutarse.

Finalmente se dio la renovación del contrato con Hispana, pese a que no se evidenció en el portal del SERCOP la falta de respuesta de otras compañías de seguros para cotizar en este proceso, como afirman las autoridades.

Si no hubo interés de otras aseguradoras ¿por qué no se actuó como en la licitación anterior hecha para contratar los seguros del período 2018-2020? Ahí CNEL EP tampoco obtuvo respuestas del mercado para poder establecer un presupuesto referencial. Solo Seguros Sucre, que era la contratista vigente en ese proceso, presentó su oferta, otras se abstuvieron de cotizar porque requerían más tiempo y otras dijeron que lo harían cuando haya un proceso de licitación subido al portal de compras públicas, lo cual se concretó y se lanzó el concurso.

BIESS: dos aseguradoras deben proteger sus riesgos crediticios, solo hispana tiene la póliza

Al margen de la ley el Banco del Instituto Ecuatoriano de Seguridad Social (BIESS) mantiene las pólizas para cubrir los riesgos de los créditos hipotecarios únicamente en manos de Hispana de Seguros cuando deberían ser al menos dos aseguradoras las calificadas para emitir todas las pólizas.

La Junta de Política y Regulación Monetaria y Financiera tiene la facultad de emitir las políticas y regulaciones crediticia y financiera, incluyendo la política de seguros. En la normativa expedida por este cuerpo colegiado mediante Resolución (No. 072-2015-F) de 28 de mayo de 2015 y reformada (con Resolución No. 220-2016) el 11 de marzo de 2016, en su artículo 4 sobre la selección del seguro de desgravamen obligatorio para los créditos hipotecarios establece: El seguro de desgravamen será contratado por el deudor, considerando lo siguiente: a. en forma directa con cualquier empresa de seguros autorizada para operar en el Ecuador en este ramo; y, b. con las empresas de seguros que individualmente las entidades del sistema financiero nacional y los fondos complementarios previsionales hayan seleccionado para el efecto. Estas entidades deberán seleccionar por lo menos dos empresas de seguros (…)

El 19 de julio de 2019 se realizó la convocatoria para el concurso de Selección de empresas proveedoras de pólizas de seguros de Vida-Desgravamen, Incendio y Líneas Aliadas (catástrofes naturales) y todo riesgo contratista para los préstamos hipotecarios del Biess por un valor asegurado de US$ 7.083´470.532.

Las compañías seleccionadas fueron Seguros Sucre e Hispana de seguros. Esta última se quedó a cargo de todas las pólizas de incendio, Todo Riesgo Construcción y Desgravamen, desde junio de 2021, luego de que Seguros Sucre entró en liquidación forzosa.

El BIESS realizó tres concursos, en diciembre 2021, febrero de 2022 y marzo de 2022, los cuales fueron declarados desiertos. Como resultado de estos intentos fallidos Hispana se mantuvo como la única aseguradora para cubrir todos los riesgos de las operaciones crediticias.

El último gerente del BIESS en ratificar a esta aseguradora al frente de las pólizas de vida, desgravamen, incendio y líneas aliadas fue Iván Tobar. Pero esa decisión de Tobar le significó su separación del cargo, pues esta gestión no contó con la aprobación previa del Directorio, conforme lo requerido por la Contraloría General del Estado, exponiendo al BIESS a riesgos legales y reputacionales.

A pesar de esta resolución del directorio Hispana continúa como la única aseguradora del BIESS. El monto total de valores asegurados asciende a más de US$ 9 mil millones, con el consecuente riesgo de que una sola compañía de seguros tenga la responsabilidad del 100% de la cobertura de estos activos que generan mensualmente primas descomunales.