Share This Article

Los negocios de intermediación con el petróleo ecuatoriano han dejado multimillonarias ganancias a particulares y las equivalentes pérdidas al estado. A los contratos con China, ahora se suma Perú. respecto a este oscuro entramado, la justicia de Ecuador tiene todo pendiente por hacer. Ya es hora de ir poniendo el cascabel al gato.

Investigación compartida con revista Caretas de Perú

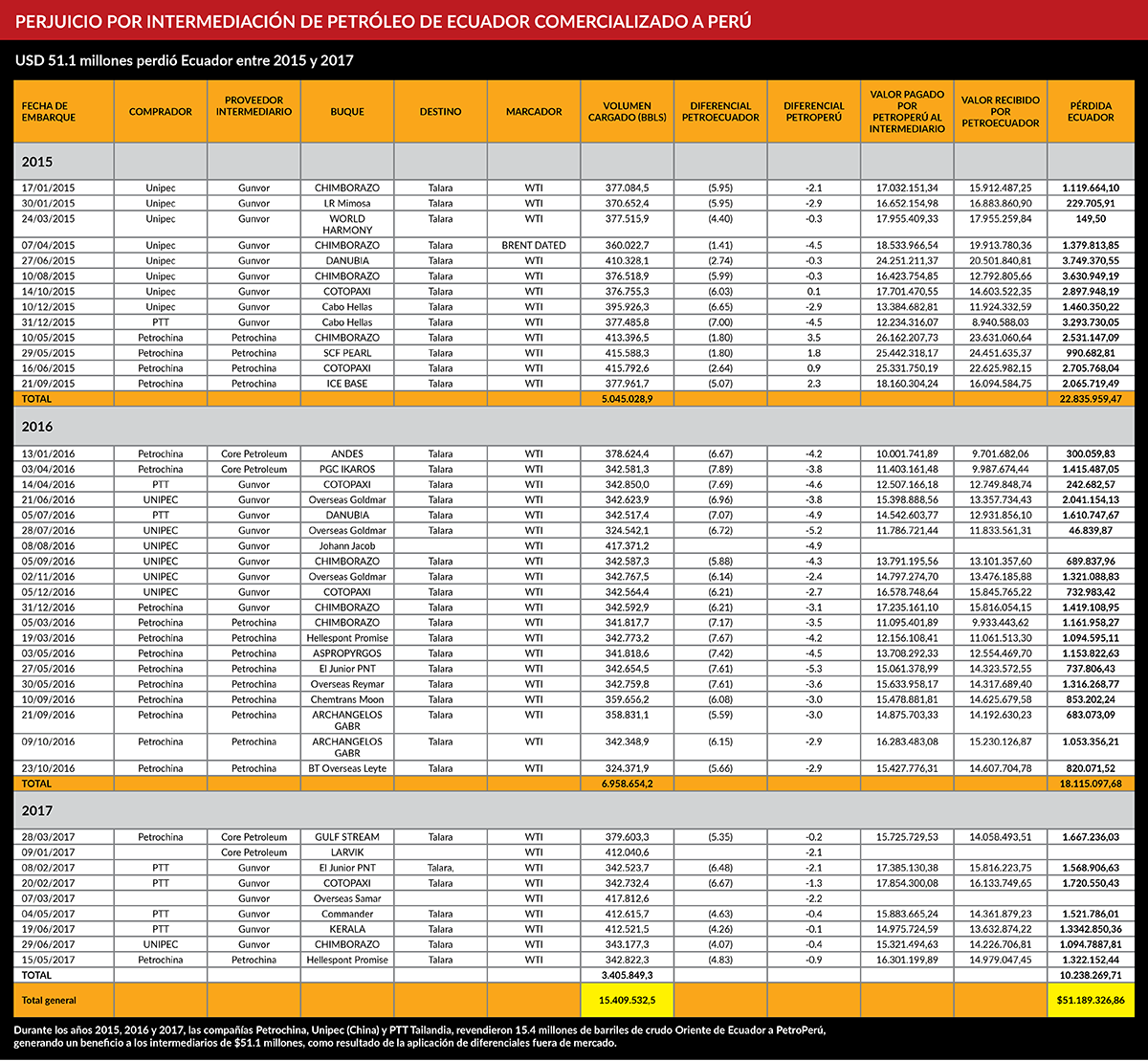

Entre enero de 2015 y junio del 2017, la empresa estatal petróleos del Perú?-Petroperú- adquirió 15.4 millones de barriles de crudo Oriente, en 42 cargamentos que salieron desde el puerto ecuatoriano de Esmeraldas hasta la refinería de Talara. La entrega estuvo a cargo de las compañías intermediarias Gunvor, Core Petroleum y Petrochina. Según información hasta ahora no revelada, esta operación dejó una pérdida de USD 51.1 millones a Ecuador, y es apenas un capítulo de la mayor trama de corrupción que salpica al gobierno del expresidente Rafael Correa.

Esta historia es así:

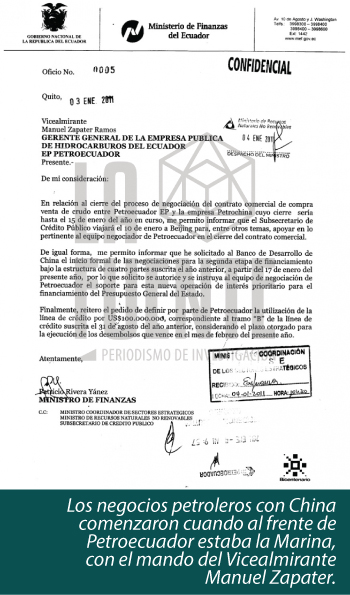

Tras ganar la presidencia en el 2006, Rafael Correa, enarboló un discurso contra los intermediarios petroleros a quienes calificó de mafiosos: Ahora se acabó la intermediación de los crudos. Petroecuador es la única empresa de producción de crudo que yo conozco, que no vende al consumidor final, que es la refinería, sino al intermediario». Pero, los humos radicales solo quedarían en palabras; en la práctica, un agresivo endeudamiento con China, pagado con petróleo, resultaría en el mayor banquete para los intermediarios.

Deuda cara pagada con petróleo descontado

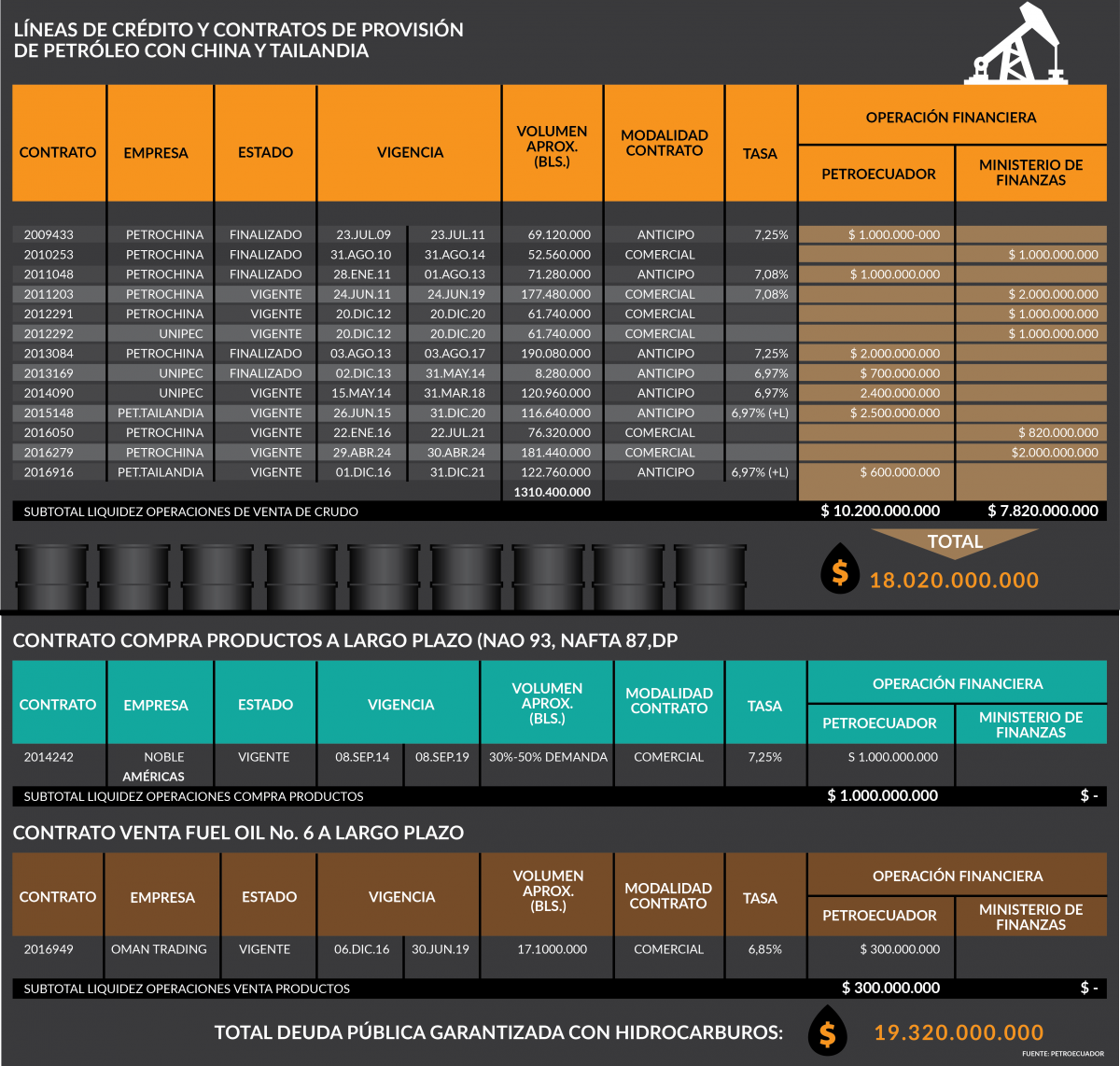

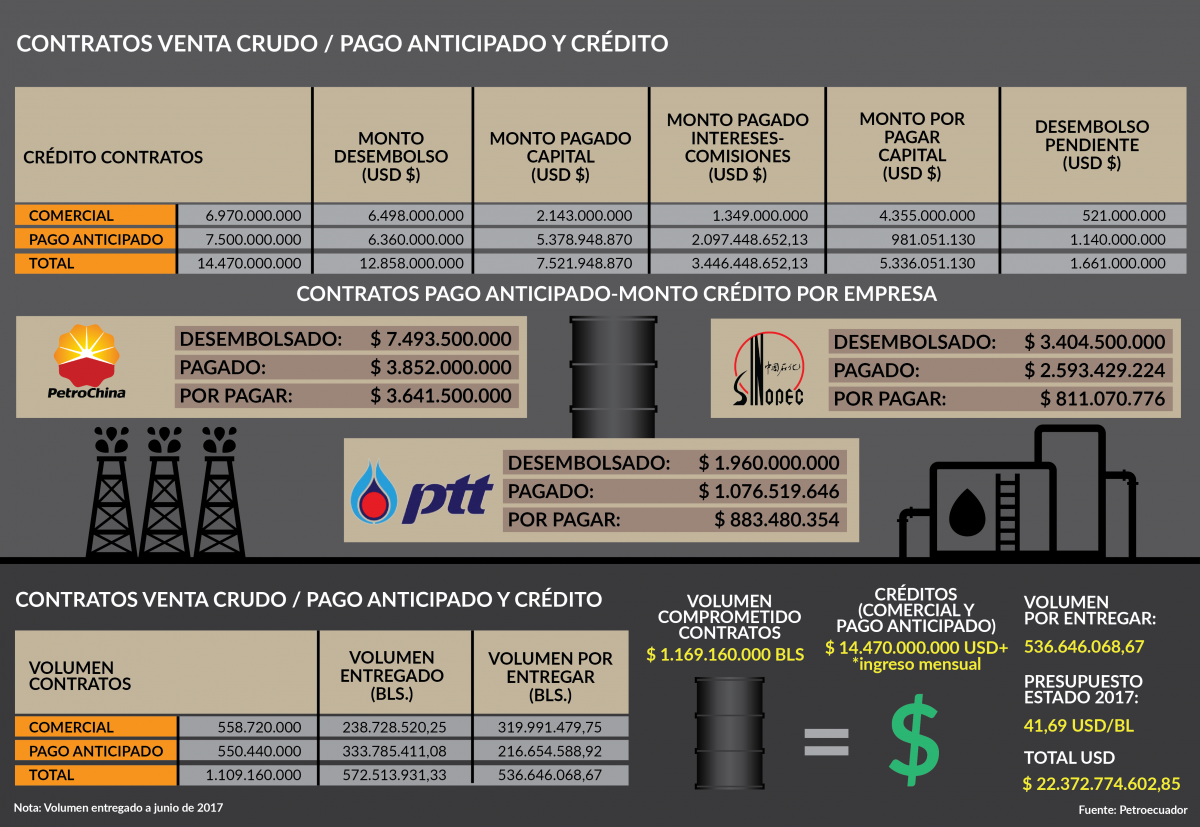

Entre el 2009 y el 2016, el correísmo impulsó líneas de crédito por USD 18.020 millones, con intereses del orden del 7%, garantizadas con la provisión de 1.310 millones 400 mil barriles de petróleo y fuel oil, hasta el 2024. Estas operaciones con China se basan en una alianza estratégica (contratos sin licitación) y en el decreto 466 suscrito por Rafael Correa, que garantiza el pago de la deuda con la provisión de petróleo y fuel oil. Según información de Petroecuador (junio del 2017), en contratos de crudo se ha entregado a China y Tailandia 572.5 millones de barriles y resta por cubrir 536.6 millones de barriles, de un total de 1109 millones 160 mil barriles de petróleo comprometidos al pago de créditos, hasta el 2024. El petróleo no es utilizado en las refinerías chinas como lo anunció Rafael Correa, sino revendido en los mercados de Estados Unidos, Perú, Chile y Panamá.

Además de los contratos con China y Tailandia, el régimen de Correa realizó dos operaciones financieras atadas a la comercialización de hidrocarburos. Una línea de crédito por USD 1.000 millones con una tasa de interés del 7,25%, suscrita en el 2014 con la compañía Noble Américas, sujeta a la provisión de naftas; y, un crédito por USD 300 millones, con una tasa de interés del 6,85%, firmado en el 2016, con la empresa Oman Trading International,?OTI, a ser pagado con 17.1 millones de barriles de fuel oil. Estos nuevos convenios suman USD 1300 millones y proyectan una cifra total de USD 19.320 millones de deuda pública garantizada con hidrocarburos.

Para la facturación de los crudos de Ecuador, se tiene como referencia el crudo West Texas Intermediate WTI, al cual se le aplica un diferencial (castigo) que incluye el flete en buques. Una investigación de Focus de 2016, reveló un sobreprecio de casi 2 dólares por barril en fletes, además de otras pérdidas por primas inferiores a las del mercado.

Un reciente informe de la Contraloría puso en la superficie algo difícil de creer: la fórmula de precios aprobada por el gobierno de Correa, fue elaborada por Petrochina, la compradora del petróleo. De esta forma, Petrochina, Unipec y PTT, se aseguraban un precio inferior al del mercado en el cual sería revendido ese crudo.

Caso Petroperú enciende la alerta

Según información revisada, los precios de facturación de los 42 embarques recibidos en la refinería de Talara, por Petroperú, entre el 2015 y el 2017, a través de Gunvor, Core Petroleum y Petrochina (en los que se aplicaron precios de mercado), son superiores a los facturados FOB (libre a bordo) por parte de Petroecuador a Petrochina, Unipec y Petrotailandia, sin licitación, en el puerto de Esmeraldas. Por ejemplo: el 10 de agosto del 2015, el buque Chimborazo descargó 376 mil barriles de crudo. El precio facturado por Petroperú fue de USD 16.4 millones, mientras el reportado por Petroecuador del mismo embarque, fue de USD 12.7 millones. La diferencia de USD 3.6 millones, fue al bolsillo del intermediario. Esta diferencia de precios se origina en la manipulación del diferencial por parte de Petroecuador/Petrochina, en particular al haber inflado los fletes.

Durante el 2015, Petroperú adquirió 5 millones de barriles, en ese año el perjuicio fue de USD 22.8 millones. En el 2016, se comercializaron 6.9 millones, la pérdida llegó a USD 18.1 millones. En lo que va del 2017, se entregaron 3.4 millones, el perjuicio fue de USD 10.2 millones. En total, de acuerdo con la información revisada, el beneficio de los intermediarios, llámese pérdida para Ecuador, fue de USD 51.1 millones.

Si proyectamos el esquema de pérdidas en la operación con Perú, al conjunto del negocio con China y Tailandia, considerando una diferencia mínima de 2 dólares por barril, sobre un volumen de 1.310 millones 400 mil barriles, los intermediarios acumularon una fortuna no menor a USD 2.620 millones.

Para el presidente del Colegio de Abogados de Pichincha, Ramiro García, resulta grave que se haya contratado crédito chino carísimo, pagado con petróleo descontado y que, además, una empresa china contratada por el gobierno de Correa, subcontrate intermediarios vinculados al propio gobierno, para revender el petróleo en los buques del Estado (Flopec) a nuestro vecino (Perú), cuando lo elemental era hacer un acuerdo con Perú y entregar el crudo directo. García anuncia la formalización de una acción penal en contra de los responsables, entre los que incluye al expresidente Rafael Correa. El delito principal sería el peculado.

Un laberinto de empresas offshore

Según el libro Ecuador made in China, a partir del 2009 se montó un entramado de reventa del petróleo, utilizando intermediarias como Gunvor, Castor Petroleum, Taurus Petroleum, Core Petroleum, que actúan en calidad de pantallas de Petrochina, Unipec y Petrotailandia.

Según el libro Ecuador made in China, a partir del 2009 se montó un entramado de reventa del petróleo, utilizando intermediarias como Gunvor, Castor Petroleum, Taurus Petroleum, Core Petroleum, que actúan en calidad de pantallas de Petrochina, Unipec y Petrotailandia.

Un gran manto de oscuridad esconde la operación de la intermediación con el crudo ecuatoriano, acción liderada por Petrochina; sin embargo, nueva información confirma la existencia de una máscara societaria, creada en el paraíso fiscal de Panamá y operada desde Houston, EEUU. Se trata de Petrochina International América. Esta firma offshore maniobra todos los procesos a nombre de Petrochina Beijing, la cual dispone a Petroecuador, remita las facturas y conocimientos de embarque a nombre de su supuesta subsidiaria, la cual no tiene ninguna relación jurídica con Petroecuador.

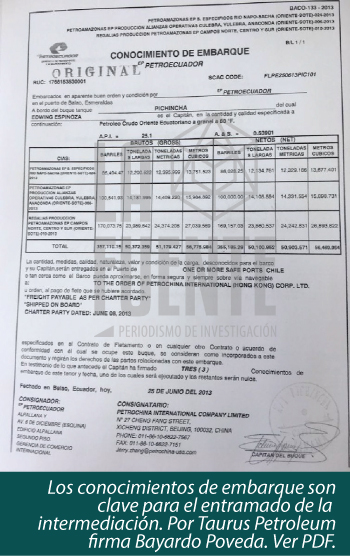

Después de revisados varios Bill of Lading (Conocimientos de Embarque) se verificó que cargamentos consignados a Petrochina fueron endosados al consumidor final por el apoderado de la empresa Taurus Petroleum, el abogado Bayardo Poveda, primo hermano de Rafael Poveda, quien fue ministro de los Sectores Estratégicos, una persona de confianza del vicepresidente de la República, Jorge Glas.

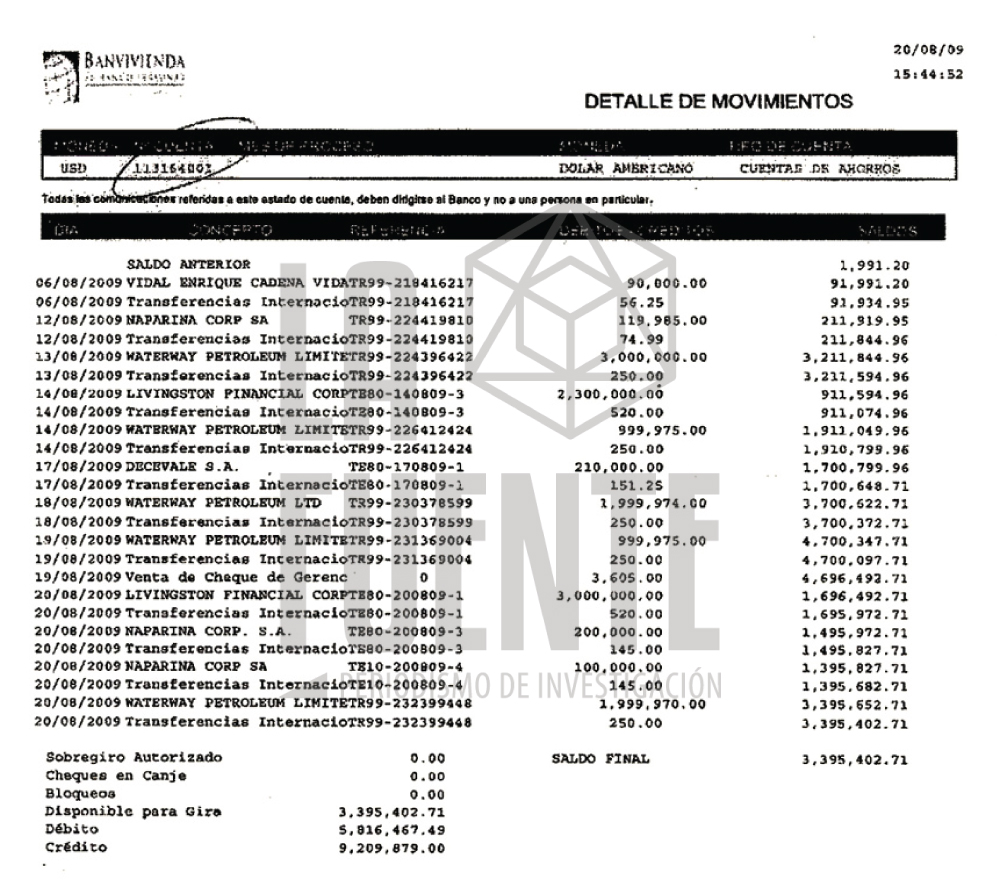

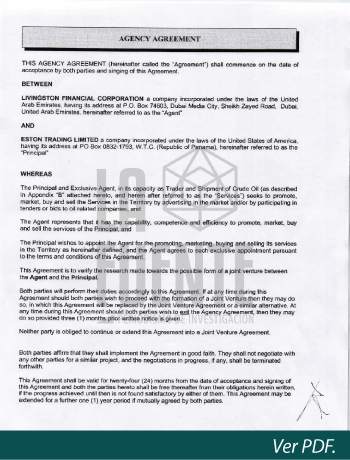

Con la filtración de los Panamá Papers se confirmó la investigación del 2013. De acuerdo con los documentos de Mossack Fonseca MF, la empresa Castor Petroleum, de propiedad de Gunvor Group (vinculada a Vladimir Putin, según informe de EEUU), pagó una comisión de un dólar por barril a los ecuatorianos Enrique Cadena Marín y Jaime Baquerizo Escobar (detenido y luego liberado en Perú). Los pagos se hicieron desde Waterway Petroleum, subsidiaria de Gunvor, a la offshore Eston Trading, de Nevada, a solicitud de Baquerizo.

Según la misma información, el pago para la creación de Eston Trading, fue realizado por la compañía ecuatoriana Naparina Corp., cuyo titular es Enrique Cadena. Una parte de la comisión de Eston Trading (USD 0,20) se transfiere a Naparina y a otra empresa ecuatoriana, Oil Services & Solution (0SS), de Jaime Baquerizo. Los restantes USD 0,80 por barril, pasan a la firma Livingston Financial Corp., domiciliada en Dubai, la cual transfiere ese dinero a los Estados Unidos. Livingston también está relacionada con Cadena y Baquerizo, según MF. Por primera vez se publica el documento completo.

Según la misma información, el pago para la creación de Eston Trading, fue realizado por la compañía ecuatoriana Naparina Corp., cuyo titular es Enrique Cadena. Una parte de la comisión de Eston Trading (USD 0,20) se transfiere a Naparina y a otra empresa ecuatoriana, Oil Services & Solution (0SS), de Jaime Baquerizo. Los restantes USD 0,80 por barril, pasan a la firma Livingston Financial Corp., domiciliada en Dubai, la cual transfiere ese dinero a los Estados Unidos. Livingston también está relacionada con Cadena y Baquerizo, según MF. Por primera vez se publica el documento completo.