Share This Article

El presidente Lenín Moreno posesionó a Santiago Cuesta Caputti como su asesor directo en temas estratégicos. Cuesta Caputti se ha relacionado a intereses del zar de la intermediación petrolera, Enrique Cadena Marín, que ya es investigado por la Fiscalía.

La relación del consejero presidencial Santiago Cuesta Caputti con el intermediador petrolero Enrique Cadena Marín está sembrando tormentas en el círculo del presidente Lenin Moreno; su presencia en Carondelet representa una tensión para la frágil transición ética y democrática que requiere la Nación.

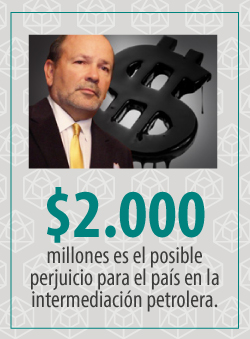

Enrique Cadena Marín constituyó en diez años de Revolución Ciudadana un coloso corporativo que lavó fortunas, similar al caso LavaJato, por su sistema off shore de captar recursos del petróleo ecuatoriano.

Entramado empresarial de Enrique Cadena Marín

Actualmente es investigado por la Fiscalía como el principal operador de una red de empresas privadas intermediarias del crudo ecuatoriano (Taurus Petroleum, Castor Petroleum, Gunvor, Core Petroleum, Ursa Shipping) que actúan tras las fachadas de las estatales Petrochina, Unipec y Petrotailandia. A las denuncias de corrupción en la intermediación petrolera, formuladas desde 2009, se sumaron en 2016 los Panama Papers, documentos en los que se reveló que las empresas Eston Trading y Livinstong Financial, vinculadas a Cadena Marín y Jaime Baquerizo, recibían al menos $1 dólar por barril de petróleo.

Investigaciones independientes, confirmadas por sendos informes de la Contraloría General del Estado, establecieron que las autoridades ecuatorianas facturaron su crudo a precios inferiores a los del mercado, a través de fórmulas ilegales propuestas por el comprador Petrochina. Las investigaciones identifican además que los intermediarios (entiéndase Enrique Cadena y otros) se beneficiaron entre $2 y hasta $4 dólares por barril en la reventa del petróleo, una actividad prohibida por el Estado.

Cifras preliminares hablan de pérdidas para el Estado ecuatoriano del orden de $2000 millones hasta el año 2017, solo por intermediación; los perjuicios por intereses excesivos sumarían otro tanto.

Cifras preliminares hablan de pérdidas para el Estado ecuatoriano del orden de $2000 millones hasta el año 2017, solo por intermediación; los perjuicios por intereses excesivos sumarían otro tanto.

Todo esto es investigado por la Fiscalía General de la Nación, sin embargo Lenin lo nombró como su asesor.

Cuesta reconoce una relación de amistad de casi toda la vida con Cadena Marín: admito la amistad de más de cuarenta años con el señor Enrique Cadena, pero no mantengo ni he tenido un vínculo comercial más allá de la relación de amistad, señaló en una aclaración enviada a Teleamazonas.

En su aclaración Cuesta señala que no tiene ningún vínculo comercial con el zar del petróleo, sin embargo su hija Gloria Cuesta Vinueza, trabaja en Rayblue Solutions LLC, una de la empresas de Cadena en Miami, Estados Unidos.

Cuesta está ligado a Cadena mas allá de su compadrazgo: amplia información que reposa en la Fiscalía General del Estado da cuenta de esa relación. En una correspondencia del 6 de junio de 2012 Cuesta le agradece a Cadena por el préstamo de $200.000. Hubo agradecimientos mutuos : No tengo palabras para agradecerte la ayuda que me estas brindando en estos momentos al prestarme el dinero que te solicite (sic).

Cuesta añade las coordenadas de su cuenta en el Bank of America para que ese dinero sea depositado. Cadena, en su respuesta del 7 de junio de 2012 le expresa su amistad y reafirma su compromiso del préstamo.

Cuesta y Cadena han conjugado negocios que van mas allá de sus declaraciones como consejero presidencial y ex encuestador del correísmo: él no puede esconder los intereses que mantuvo la empresa Denari (propiedad de Cadena, domiciliada en Miami) para lograr un contrato en el IESS, valiéndose de la relación que mantuvieron Enrique Cadena con Ramiro González, el primero investigado por la justicia de Estados Unidos y la fiscalía de Ecuador, el segundo con orden de captura internacional.

En la fiscalía también reposa un mail del viernes 27 de julio de 2012 enviado por José Sanmartín a Enrique Cadena en el que hace recuento el pedido de un renombrado abogado guayaquileño para que Cadena interceda ante Ramiro Gonzalez en el IESS: si Enrique llama al Econ. González, creo que una orden de él termina el asunto.

En la fiscalía también reposa un mail del viernes 27 de julio de 2012 enviado por José Sanmartín a Enrique Cadena en el que hace recuento el pedido de un renombrado abogado guayaquileño para que Cadena interceda ante Ramiro Gonzalez en el IESS: si Enrique llama al Econ. González, creo que una orden de él termina el asunto.

La entrañable relación entre Cuesta y Cadena se extiende al hijo mayor de Santiago Cuesta Caputti, Santiago Cuesta Vinueza, que en una comunicación del lunes 27 de junio de 2011 evidencian la injerencia que tenían sobre el IESS: Compadre estos son los requerimientos de tu sobrino, te jodiste porque si no le das la información en tiempo récord te empezará a martirizar de forma diaria.

Fue lo que precisó Santiago Cuesta, padre, para formalizar el contrato de captación de migrantes afiliados en el exterior. Además en otra comunicación, dirigida a Cadena, los Cuesta alertaron manejar con sigilo la información para evitar que el competidor Cronix se entere de su proyecto.

El contrato fue adjudicado a Denarii Systems por el consejo directivo del IESS en noviembre de 2011. Pero por denuncia de Cronix, empresa perjudicada, el 28 de noviembre de 2012 la fiscalía abrió indagación previa contra Ramiro Gonzalez, María Sol Larrea (sentenciada en otro caso de corrupción).

En la información que reposa en la investigación sobre Petrochina, consta un informe remitido por Cuesta Caputti a Enrique Cadena respecto a unos interesados a los negocios del IESS: el grupo Pronto de Venezuela a quienes se refiere: Compadre, estos han sido peores que nosotros, son unos delincuentes, no vale la pena que los visite Ramiro (¿González?).

Hay que agregar que Santiago Cuesta Caputti está casado con Gloria Vinueza Urgelles, que es prima de María Eugenia Vinueza Vallarino, esposa de Eduardo Jurado Béjar, actual secretario de la Presidencia de la República y delegado del presidente a los directorios de Flopec, Petroamazonas y Petroecuador.

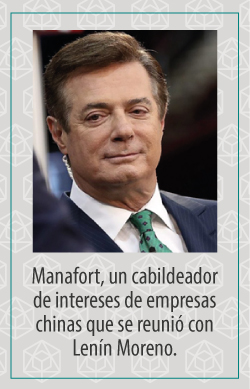

Cuesta, el amigo de Manafort y Cadena

Santiago Cuesta, tejió amistades no solo con figuras vinculadas hoy al poder económico y político local, como Lenin Moreno y Enrique Cadena, también lo hizo a escala internacional. Uno de esos personajes es Paúl Manafort, a quien contactó con Moreno, días antes de que jurara como Presidente de Ecuador.

Manafort, ex jefe de campaña de Donald Trump, actualmente detenido bajo acusación de lavado y conspiración por la filtración de los mails de Hillary Clinton, es considerado el nexo de las relaciones comerciales de Trump con China y Rusia, también es uno de los mayores lobistas de grandes corporaciones chinas y del Banco de Desarrollo de China (CDB) el principal prestamista de Ecuador.

Manafort, ex jefe de campaña de Donald Trump, actualmente detenido bajo acusación de lavado y conspiración por la filtración de los mails de Hillary Clinton, es considerado el nexo de las relaciones comerciales de Trump con China y Rusia, también es uno de los mayores lobistas de grandes corporaciones chinas y del Banco de Desarrollo de China (CDB) el principal prestamista de Ecuador.

Fue en calidad de operador de intereses chinos que Manafort vino al Ecuador el 9 de mayo de 2017, a exponer a Moreno un multimillonario proyecto de privatización de los sectores estratégicos.

Las corporaciones chinas a las que representaba estaban interesadas en comprar las empresas ecuatorianas, CELEC, CNT, Banco del Pacífico y aseguradora Sucre, según confesó Santiago Cuesta. La inversión total era por 30.000 millones de dólares. El propósito de Manafort era privatizar los sectores eléctrico, telefónico y la banca púbica, con dinero chino.

A su arribo al poder en mayo de 2017, el presidente Moreno tras reconocer la existencia de una espeluznante corrupción en el régimen de Rafael Correa, calificó de leoninos a los contratos de comercialización de hidrocarburos con empresas de China y Tailandia y dispuso una urgente investigación, orientada a determinar las pérdidas, responsabilidades y eliminar los perjuicios económicos generados por las cuestionadas contrataciones.

Entre 2009 y 2017, durante el gobierno de Rafael Correa, Ecuador contrató $18.170 millones de deuda externa con China y Tailandia, garantizada con la provisión de 1204 millones de barriles de crudo, hasta el año 2024. Adicional a estos compromisos, el gobierno de Lenín Moreno suscribió en noviembre de 2017 un contrato por $150 millones con el ICBC y Petrochina, en idénticos términos.

Las investigaciones de las entidades de control responsabilizan al ex presidente Rafael Correa y a sus autoridades de Finanzas y Petroecuador, de ser las responsables de la contratación de deuda pública onerosa (entre el 7 y 8% de interés) garantizada con petróleo; así como de haber facturado el crudo ecuatoriano a precios inferiores a los del mercado, a través de fórmulas ilegales propuestas por Petrochina, las cuales fueron validadas por el régimen. Las investigaciones establecen que los intermediarios se benefician entre 2 y hasta 4 dólares por barril en la reventa del petróleo.

Las investigaciones de las entidades de control responsabilizan al ex presidente Rafael Correa y a sus autoridades de Finanzas y Petroecuador, de ser las responsables de la contratación de deuda pública onerosa (entre el 7 y 8% de interés) garantizada con petróleo; así como de haber facturado el crudo ecuatoriano a precios inferiores a los del mercado, a través de fórmulas ilegales propuestas por Petrochina, las cuales fueron validadas por el régimen. Las investigaciones establecen que los intermediarios se benefician entre 2 y hasta 4 dólares por barril en la reventa del petróleo.

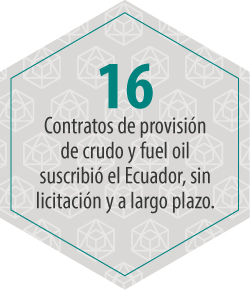

Durante el período 2009 2017, Ecuador suscribió 16 contratos de provisión de crudo y fuel oil, sin licitación y a largo plazo, unos considerados preventas y otros comerciales, atados a líneas de crédito, pero todos al amparo de convenios de gobierno a gobierno, llamados alianzas estratégicas. La normativa de comercialización de hidrocarburos, el crudo adjudicado en contratos de alianza estratégica, debía ser destinado de forma exclusiva a las refinerías de los compradores, en este caso Petrochina, Unipec y Petrotailandia.

Sin embargo, en esos contratos se incluyeron cláusulas de libre destino, contraviniendo los convenios y las disposiciones. Casi el 100% de los cargamentos fueron desviados a la reventa en mercados de Perú, Chile, Panamá y Estados Unidos.

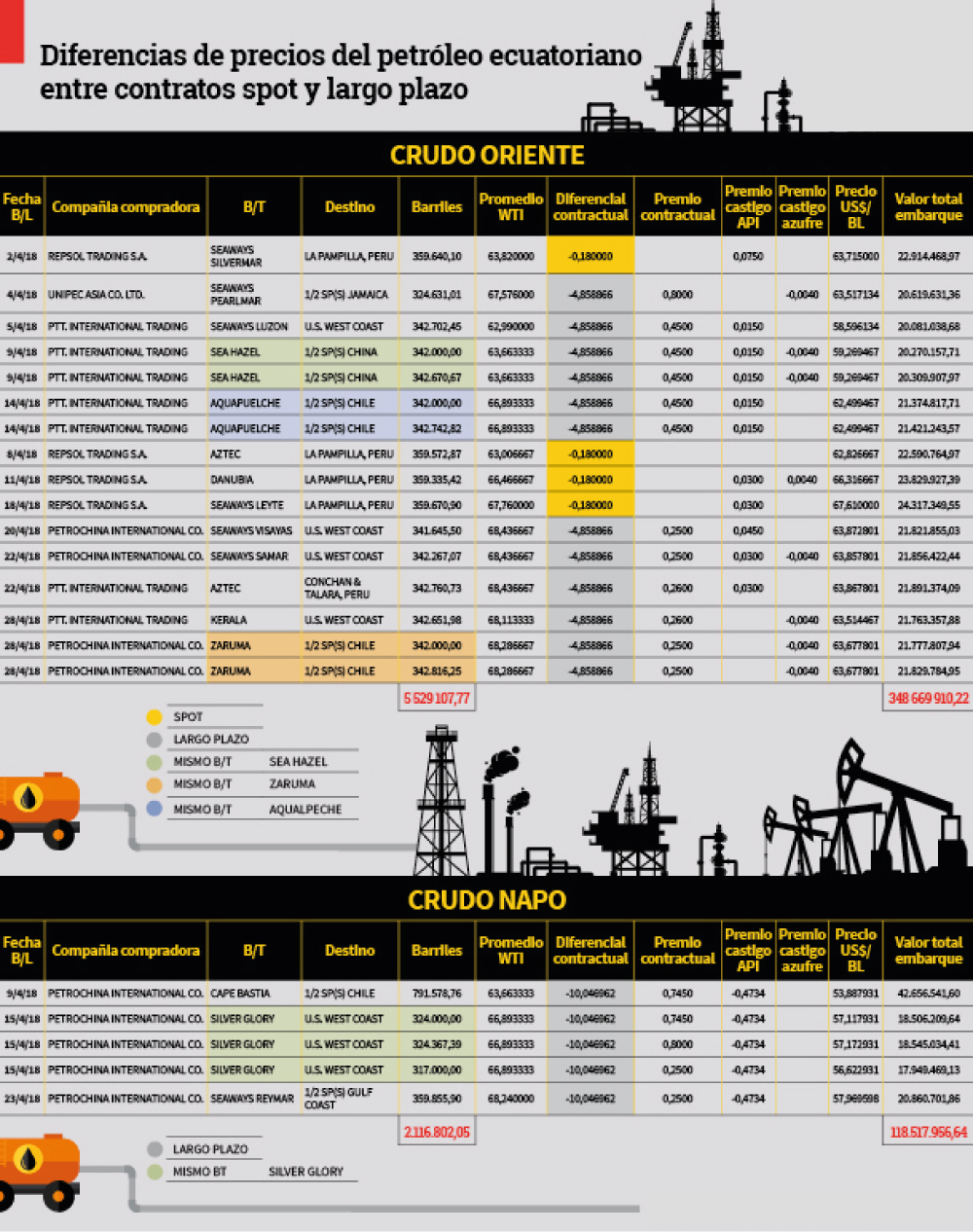

Varias disposiciones del directorio de Petroecuador del año 2008, ratificadas en 2010 y 2012 (DIR-EPP-01-2012-01-16), establecían la obligación de destinar al menos el 10% del saldo exportable a venta spot (corto plazo), como un mecanismo orientado a monitorear y ajustar los precios del mercado. Sin embargo, durante el gobierno de Rafael Correa se incumplió esta disposición: la mayor parte del tiempo se omitieron los concursos spot, y de los pocos realizados, los precios obtenidos en la licitación no fueron aplicados a los contratos de largo plazo. Según documentos revisados, los precios spot son superiores a los facturados sin licitación a las compradoras de China y Tailandia.

El tiempo de duración de los contratos de largo plazo, establecido en la misma resolución del Directorio era máximo de dos años, sin embargo, se suscribieron por lapsos de 4, 5 y 8 años, vulnerando la normativa. Según fuentes especializadas, el plazo contractual no debe incidir en el precio del crudo, el cual se fija cada mes en el mercado spot, la garantía principal que obtienen los compradores al firmar contratos a largo plazo, es la seguridad de contar con la provisión del crudo. Esto contradice las afirmaciones de autoridades de Petroecuador que pretenden justificar la diferencia de precios entre las dos modalidades contractuales.

Las mayores alertas de pérdidas en la intermediación salieron a la luz tras revisar los precios de facturación de Petroperú, entre los años 2007 y 2017. Una de las novedades es que la estatal peruana adquiere el crudo de Ecuador en el mercado spot a través de las intermediarias Gunvor, Core Petroleum, Taurus Petroleum, Castor Petroleum. Es decir, Petroecuador entrega su petróleo a Petrochina, Unipec y Petrotailandia, sin licitación (a precios inferiores a los del mercado), pero estas compañías lo revenden a través de sus intermediarias a precios de mercado; en el caso de Perú las diferencias llegan en algunos casos a 7 dólares por barril.

Las mayores alertas de pérdidas en la intermediación salieron a la luz tras revisar los precios de facturación de Petroperú, entre los años 2007 y 2017. Una de las novedades es que la estatal peruana adquiere el crudo de Ecuador en el mercado spot a través de las intermediarias Gunvor, Core Petroleum, Taurus Petroleum, Castor Petroleum. Es decir, Petroecuador entrega su petróleo a Petrochina, Unipec y Petrotailandia, sin licitación (a precios inferiores a los del mercado), pero estas compañías lo revenden a través de sus intermediarias a precios de mercado; en el caso de Perú las diferencias llegan en algunos casos a 7 dólares por barril.

Durante el gobierno de Lenín Moreno se realizaron dos ventas spot, ambas operaciones confirmaron la información originada en los reportes de Petroperú: el concurso spot de septiembre de 2017, ganado por Glencore, disparó el precio del crudo Oriente de Ecuador sobre el WTI, es decir, el castigo ( o diferencial) en ese entonces de $4 por barril, se convirtió en premio de + 0,51.

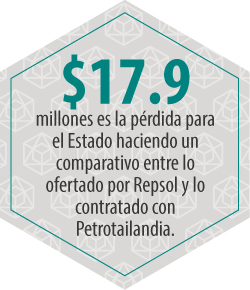

La segunda venta spot efectuada en enero de 2018 ganó Repsol con un diferencial de – $0,18 por barril frente al WTI. De acuerdo con reportes oficiales de marzo de 2018, el precio facturado por Repsol supera en 4 dólares a los precios de Unipec y Petrotailandia. Las pérdidas para el Estado ecuatoriano por la diferencia de precios entre Repsol con Unipec y Petrotailandia es de $17.9 millones, en el mes de marzo y solo por crudo Oriente.

La segunda venta spot efectuada en enero de 2018 ganó Repsol con un diferencial de – $0,18 por barril frente al WTI. De acuerdo con reportes oficiales de marzo de 2018, el precio facturado por Repsol supera en 4 dólares a los precios de Unipec y Petrotailandia. Las pérdidas para el Estado ecuatoriano por la diferencia de precios entre Repsol con Unipec y Petrotailandia es de $17.9 millones, en el mes de marzo y solo por crudo Oriente.

En abril de 2018, las pérdidas se expresan en un diferencial de -4,85 U$/BL aplicado por Petrochina, Unipec y Petrotailandia, frente a -0,18 del concurso spot de Repsol para el crudo Oriente. Con un precio del WTI de 67,76 el día 18 de abril, Repsol facturó 67,61 U$/BL, mientras dos días después (20 de abril) Petrochina, con un WTI de 68,43 aplicó un castigo de -4,85 y facturó 63,87 U$/BL, incluyendo el premio contractual.

De acuerdo con la misma fuente, el 100 % del crudo Napo es comercializado por Petrochina, sin opción de realizar ventas spot para monitorear el mercado, el diferencial aplicado es de -10,08 U$/BL, uno de los más altos de los últimos años. Según el cuadro adjunto, el 23 de abril el precio del WTI era de 68,24 mientras el Napo fue de 57,96 U$/BL. De acuerdo con el reporte se comercializaron 7.6 millones de barriles de Napo y Oriente, considerando una pérdida promedio de 4 U$/BL, el país perdió $ 32.3 millones, solo en abril de 2018.

De acuerdo con la misma fuente, el 100 % del crudo Napo es comercializado por Petrochina, sin opción de realizar ventas spot para monitorear el mercado, el diferencial aplicado es de -10,08 U$/BL, uno de los más altos de los últimos años. Según el cuadro adjunto, el 23 de abril el precio del WTI era de 68,24 mientras el Napo fue de 57,96 U$/BL. De acuerdo con el reporte se comercializaron 7.6 millones de barriles de Napo y Oriente, considerando una pérdida promedio de 4 U$/BL, el país perdió $ 32.3 millones, solo en abril de 2018.

Otra fuente de pérdidas económicas para el Estado, hasta la fecha aún no revelada, es el perjuicio originado en el pago de tarifas a las compañías extranjeras suscriptoras de contratos de prestación de servicios para la exploración y explotación de hidrocarburos. Esas tarifas se pagan con petróleo al mismo precio de facturación de Petrochina, Unipec y Petrotailandia, es decir, con un descuento promedio de $4 dólares por barril. Las referidas compañías subastan ese crudo a precio de mercado y se retienen una ganancia adicional.